空き家の売却における3000万円特別控除の特例とは?要件や申請方法

相続や遺贈で取得した空き家の売却時には、最大3000万円の特別控除が適用される特例が存在します。しかし、すべての物件が対象ではなく、特定の適用要件を満たす必要があります。

この記事では、この特例の詳細や適用要件、手続き方法を簡潔に解説しています。空き家売却を検討中の方は、ぜひ参考にしてください。

- 空き家の売却における3000万円特別控除の特例について

- 空き家の売却における3000万円特別控除の特例の適用要件

- 特別控除の申請方法と提出書類

空き家の売却における3000万円特別控除の特例とは?

相続や遺贈で空き家を手に入れた場合、税制上の大きなメリットがあります。それは、空き家の売却によって得た譲渡所得に適用される、最大3000万円の特別控除です。

この制度は「被相続人の居住用財産(空き家)に関する譲渡所得の特別控除の特例」として知られています。通常、不動産の売却利益には税金がかかりますが、この特例を利用すれば、3000万円までの譲渡所得が税金から免除されます。この特例を活用することで、税金の負担を大きく軽減することが可能です。

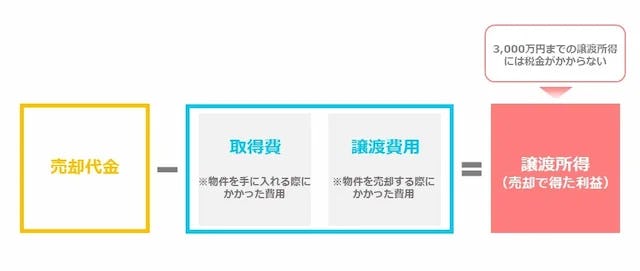

なお、譲渡所得は上図のとおり、「売却代金-(物件の取得費+売却にかかった費用)」で算出します。

物件の取得費とは、物件を手に入れる際にかかった購入代金や建築代金、購入時の手数料などのことです。一方、売却にかかった費用とは、物件を売却する過程で発生する仲介手数料などの経費のことを言います。

このようにして算出された譲渡所得に基づいて課せられる税金については、以下の記事で詳しく解説しています。興味のある方はぜひご覧ください。

空き家売却における特例の適用要件

空き家の売却に際して、税制上の特例を受けるためには一定の要件が設けられています。この章では、11の適用要件を解説していきます。

【要件1】昭和56年5月31日以前に建築された物件であること

空き家の売却における3000万円特別控除の特例は、旧耐震基準の建物とその敷地を対象としています。旧耐震基準の建物とは、新耐震基準が施行された昭和56年6月1日よりも前に立てられた建物のことです。

この特例の背景には、旧耐震基準の物件が多くの問題を抱えていることにあります。例としては、耐震性の低さからくる倒壊リスクや、犯罪の誘発、さらには景観の悪化などが挙げられます。国はそういった問題への対策として、古い空き家の発生を抑制する姿勢を取っています。

この空家売却における特例は、そうした古い物件を取り壊すか、新基準に合わせてリフォームして売却する際に、税制上の控除を受けられるようにすることで、問題の解決を後押しするものです。

特に注意すべきは、昭和56年5月31日以前の基準が、物件の完成日ではなく着工日を基準としている点です。物件の建築年月日は「登記簿謄本」で確認でき、昭和56年6月1日以降でも旧基準での建築を証明できれば、特例の要件を満たせます。

【要件2】区分所有建物登記がされていない物件であること

この特別控除の対象は、独立した一戸建ての物件に限定されています。

区分所有物件、つまりマンションやビルのように複数の部屋が独立して所有される形態の物件は対象としていません。なぜなら、マンションやビルはその構造上、耐震性が高いとされるためです。

【要件3】相続の開始前に被相続人が1人で居住していた物件であること

この特例の適用を受けるための要件として、被相続人(故人)が生前、単独で生活していた物件であることが求められます。つまり、被相続人と共に他の家族が同居していた場合や、相続を機に家を空けるケースはこの特例の対象外です。

ただし、例外として、被相続人が老人ホームなどの施設に入所していたために家が空になっていた場合、以下の条件を満たすと特例の適用が可能となります。

- 介護保険法規定する要介護認定、または要支援認定を受けていた被相続人等が、要件として定められた施設に入所していたこと

- 老人ホーム等に入所したときから相続の開始まで、被相続人が所有している物品の保管やその他の用途として空き家となっていたこと

- 老人ホーム等に入所したときから相続の開始まで、その物件が事業や賃貸など、被相続人以外が暮らす以外の用途で使われていないこと

- 〔1〕の施設に入所したときから相続の開始まで、被相続人が暮らした場所と認められる建物が、その施設であること

- 昭和56年5月31日以前に建築された物件であること

- 区分所有建物登記がされていない物件であること

- 被相続人以外に、その物件に居住している人がいなかったこと

老人ホームなどに入所した場合の要件について詳しくは以下のサイトをご確認ください。

No.3307 被相続人が老人ホーム等に入所していた場合の被相続人居住用家屋|国税庁

【要件4】物件と敷地等の両方を譲り受けていること

相続や遺贈により、物件とその敷地の両方を譲り受けていることも、空き家の特別控除を利用するための要件に含まれます。建物だけ、あるいは敷地だけを相続した場合、この特例の適用は受けられません。

【要件5】要件を満たした売却を行うこと

空家売却における特例を受けるためには、相続した空家を、以下の「ア」または「イ」のいずれかで売却する必要があります。

「ア」:被相続人の居住用物件、または敷地等を売ること

物件のみを売却する際は、〔1〕と〔2〕の条件を必ず満たす必要があります。敷地等のみの売却時は、〔1〕の条件を満たすことが要求されます。

〔1〕相続の開始日から売却のときまで、その物件が事業や賃貸の用途で使われておらず、誰もそこに暮らしていなかったこと

〔2〕売却の際に、一定の耐震基準を満たしている物件であること

「イ」:被相続人の居住用物件を解体したあとに、その敷地等を売ること

物件のみを売却する際は、〔1〕の条件を満たす必要があります。敷地等のみの売却時は、〔2〕と〔3〕の条件を必ず満たすことが要求されます。

〔1〕相続の開始日から解体のときまで、その物件が事業や賃貸の用途で使われておらず、誰もそこに暮らしていなかったこと

〔2〕相続の開始日から売却のときまで、その物件が事業や賃貸の用途で使われておらず、誰もそこに暮らしていなかったこと

〔3〕解体から売却のときまで、建物や構築物を建てるための敷地として使用されていなかったこと

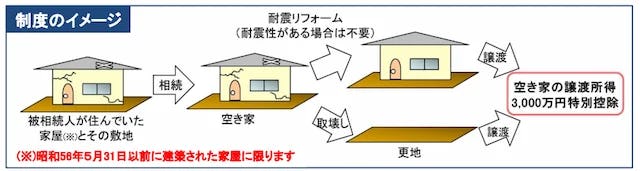

まとめると、一定の耐震基準を満たすためのリフォームを行うか、解体をして更地にしてから売却する必要があるというわけです。

引用:空き家の発生を抑制するための特例措置(空き家の譲渡所得の3000万円特別控除)について|国税庁

【要件6】令和9年12月31日までに売却すること

この特例の適用期限は当初、令和5年12月31日とされていましたが、その後の延長により令和9年12月31日までとなりました。適用を希望する場合は、この新しい期限を意識して売却の手続きを進める必要があります。

- 売却した日が属する年の、翌年の2月15日までに耐震改修または解体を行うことも適用対象とする(売却後でも、期日までに工事を行えば適用になるということ)

- 相続人が3人以上いる場合は、控除の上限を3,000万円から2,000万円に減額する

現行の制度では、物件の売却前に耐震改修や解体が必要でした。しかし、制度の延長による拡充では、物件を譲渡した年の翌年の2月15日までに耐震改修や解体を完了すれば、特例を適用できるようになりました。

また、相続人が3人以上で、売却による譲渡所得が3000万円を超える場合は、控除の上限が3,000万円から2,000万円に減額されます。該当する方は、令和5年12月31日までに売却をしたほうが、より大きな減税効果が得られます。

新しい2つの要件の適用は、令和6年1月1日以降の売却から始まります。

【要件7】相続開始日から3年が経過する日が属する年の12月31日までに売ること

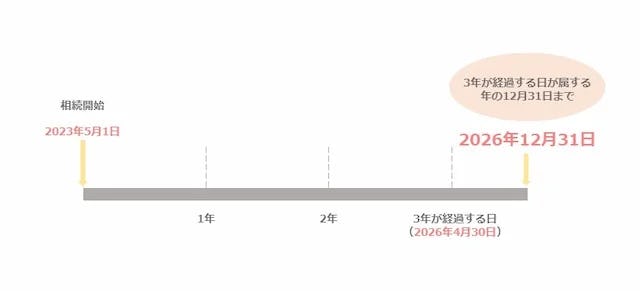

相続または遺贈が始まった日から、3年後の年の12月31日までに物件を売却する必要があります。

例えば、相続の開始が2023年5月1日の場合、3年が経過する日は2026年4月30日です。この場合には2026年12月31日までに空き家の売却を完了させる必要があります。

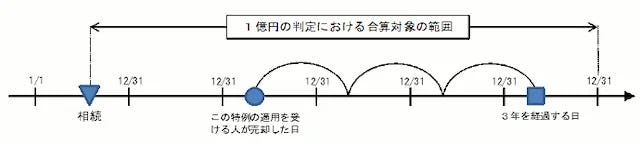

【要件8】売却代金が1億円以下であること

特例を適用するための売却代金の上限は1億円と定められています。この金額は、被相続人が居住していた建物とその敷地の合計価格を指します。例えば、建物や土地を数回に分けて売却した場合でも、その合計が1億円以下でなければなりません。

引用:No.3306 被相続人の居住用財産(空き家)を売ったときの特例|国税庁

【要件9】併用できない他の特例の適用を受けていないこと

空き家の売却における3000万円特別控除の特例は、他の特例と同時に利用できない場合があります。

「相続税の取得費加算の特例」は、相続した不動産を相続開始の翌日から相続税の申告期限の翌日以後、3年を経過する日までに売却すると、支払った相続税の一部を取得費に加算できる制度です。ただし、この特例と「空き家の3000万円特別控除」の併用は認められていません。

一方、「居住用財産の3000万円特別控除」は、自宅などの居住用不動産の売却利益から最大3000万円を控除できる制度で、この特例は「空き家の3000万円特別控除」と併用できます。

例えば、相続または遺贈した空き家を売った際に「空き家の3,000万円特別控除」の適用を受け、その後、自身の自宅を売却した際に「居住用不動産の3,000万円特別控除」の適用も受けられます。ただし、同一年に両方を利用しても、控除の上限は3000万円となります。

特例を利用する際は、併用可能な特例と制限がある特例をしっかり理解し、最も税負担を軽減できる方法を選ぶことが大切です。

【要件10】同一の被相続人からの相続等で同様の特例を受けていないこと

同一の被相続人から複数の物件や土地を相続した場合、この特例は1つの物件や土地にのみ適用可能です。つまり、同じ被相続人からの相続で、特例を2回以上利用することはできません。

【要件11】特別な関係を持つ人に売っていないこと

特別な関係とは、以下のような関係を指します。

- 親子

- 夫婦

- 内縁関係にある人

- 生計を共にする親族

- 空き家となった物件を売ったあとに、その物件で同居する親族

- 特殊な関係のある法人 など

該当する相手に売却した場合は、空家売却における特例を受けることはできません。

空き家売却の特例の対象になる敷地等の範囲

「敷地等」という言葉は、特例の要件説明で頻出していますが、具体的には何を指すのでしょうか。

敷地等とは、被相続人が住んでいた物件の土地と、その土地の上に建つ物件のことを指します。

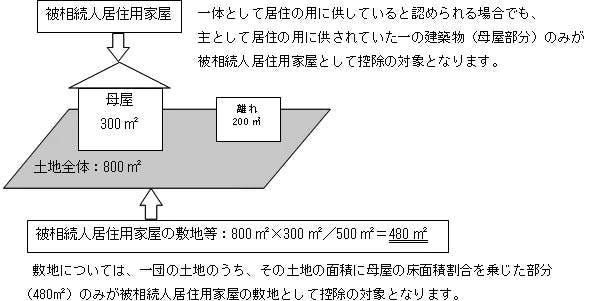

もし敷地内に母屋とは別に離れなどの別建物が存在する場合、特例の対象となるのは母屋の部分のみです。例を挙げると、800㎡の敷地に母屋(300㎡)と離れ(200㎡)がある場合、特例の対象となるのは母屋の占める敷地の部分だけです。この点を理解し、適切な計算を行うことが重要です。

引用:No.3306 被相続人の居住用財産(空き家)を売ったときの特例|国税庁

母屋の床面積(300㎡)÷建物床面積の合計(500㎡)=母屋の床面積割合(60%)

土地全体(800㎡)×母屋の床面積割合(60%)=【480㎡】

空き家売却における特例の手続き方法

空き家を売却する際に特例を使えると大きなメリットとなりますが、その適用を受けるためには正確な手続きが必要です。この章では、特例を適用するための手続き方法を、順に解説します。

1.市区町村に申請を行う

空き家売却の特例を受けるためには、まず市区町村に申請を行うことが必要です。申請を行うと、確定申告時に必要となる「被相続人居住用家屋等確認書」を取得できます。

申請の際には、物件の売却、取り壊し、被相続人が老人ホーム等に入所していた場合など、状況に応じて異なる書類が必要となるので、事前に確認しておくことが大切です。以下で、それぞれのケースに必要な手続きと書類について詳しく説明します。

- 相続人の住民票の写し(相続の開始日直前から売却までの住所がわかるもの)

※住民票で確認できない場合は戸籍の附票の写し - 売買契約書のコピー等(売却日を確認するため)

- 以下いずれかの書類

→電気と水道またはガスの使用中止日が確認できる書類

※請求書やクレジットカードの明細書等で、閉栓日と契約廃止日等が相続開始日以降の書類 - 宅建業者が「現状空き家」と表示した広告

- その他、要件を満たすことを安易に認めてもらうことができる書類

※空き家バンクへの登録を行っていたことの証明書など

- 相続人の住民票の写し(相続の開始日直前から売却までの住所がわかるもの

※住民票で確認できない場合は戸籍の附票の写し - 売買契約書のコピー等(売却日を確認するため)

- 以下いずれかの書類

→電気と水道またはガスの使用中止日が確認できる書類

※請求書やクレジットカードの明細書等で、閉栓日と契約廃止日等が相続開始日以降の書類 - 宅建業者が「現状空き家」かつ「取り壊し予定」と表示した広告

- その他、要件を満たすことを安易に認めてもらうことができる書類

- ※物件を解体したあとの閉鎖事項証明書など

- 介護保険の被保険者証のコピーまたは障害者総合支援法の障害福祉サービス受給者証のコピー等、被相続人が要介護・要支援認定を受けていたことを証する書類

- 住民票の除票の写し

※老人ホーム等に入所したあとに別の老人ホーム等に移転して死亡した場合は戸籍の附票の写し - 老人ホーム等の名称・所在地・施設の種類が確認できる書類

※入所時の契約書など - 相続人の住民票の写し(老人ホーム等に入所する直前から相続する日までの住所がわかるもの)

※住民票で確認できない場合は戸籍の附票の写し - 以下いずれかの書類

→電気と水道またはガスの使用中止日が確認できる書類

※請求書やクレジットカードの明細書等で、閉栓日と契約廃止日等が相続開始日以降の書類 - 老人ホーム等からの外出、外泊等の記録のコピー

- その他、要件を満たすことを安易に認めてもらうことができる書類

※被相続人宛の郵便物、地方税の所得証明書等

被相続人居住用家屋確認書の申請には、介護保険証、老人ホームの書類、公共料金の停止証明などが必要です。相続や家屋譲渡後に入手が難しいものもあるので、特例適用を検討する際は早めに準備しましょう。

2.確定申告を行う

空き家の売却における特例を適用するためには、確定申告が必須です。確定申告は、売却を行った年の翌年、2月中旬から3月中旬の期間に実施しなければなりません。特例の適用を受けるためには、事前に必要な書類を整えておくことが大切です。

これらの書類は、特例の適用条件を証明するためのものとなります。以下では、確定申告に際して必要となる主な書類について詳しく紹介します。

- 譲渡所得の金額の計算に使う明細書

- 登記事項証明書等(昭和56年5月31日以前にされた建物であるか、物件が区分所有建物登記されていないかを確認するため)

- 売買契約書のコピー等(1億円以下であるかを確認するため)

- 被相続人居住用家屋等確認書

- 耐震基準適合証明書または建築住宅性能評価書のコピー(更地にする場合は不要)

なお、〔2〕の登記事項証明書等は、「譲渡所得の特例の適用を受ける場合の不動産に係る不動産番号等の明細書」に不動産番号を正確に記載することで添付を省略することが可能です。

特例の適用要件や必要書類については、国税庁が提供する「空き家特例チェックシート」を参照すると、手続きがスムーズに進められます。

空き家の売却における3000万円特別控除の特例【まとめ】

空き家の売却時に利用できる3000万円の特別控除の特例は、幾つかの要件をクリアすることで適用が可能です。

具体的には、物件の建築年月日や所有状態、相続の状況、売却のタイミング、そして売却額の上限など、さまざまなポイントが考慮されます。

また、この特例を受けるためには、適切な手続きが求められ、市区町村での申請や確定申告が必須です。

空き家の売却を考える際には、ズバット不動産売却のシミュレーターが役立ちます。このツールを使用することで、売却価格や関連費用をもとに、売却後の実際の収益を予測することが可能です。詳細として譲渡所得税も表示され、簡単に手取り金額を算出できます。興味のある方はこちらでぜひシミュレーションしてみてください。

手取り金額をシミュレーションしてみる

手取り金額をシミュレーション

空き家の売却における3000万円特別控除の特例を受けるためには、適用要件をすべてクリアしていなければなりません。空き家特例の要件は複雑なので、特例を考えている場合は、お近くの税理士に相談するのが良いでしょう。

空き家の相続人が3人以上いる場合、適用対象者ごとに3,000万円(令和6年1月1日以降は2,000万円)の適用が可能です。令和6年1月1日以降の売却であれば、最大で2,000万円×3人=6,000万円が控除の限度額となります。