不動産売却時の取得費とは?概要から計算方法まで徹底解説!

戸建て住宅やマンションなどの不動産を売却したときは、譲渡所得を計算します。譲渡所得の額によっては、翌年に確定申告をして譲渡所得税を納める必要があるからです。譲渡所得とは不動産の売却で得た利益のことで、不動産を購入するときにかかった費用と、売るときにかかった費用を足した金額を差し引いて求めます。

この記事では譲渡所得の計算に必要な取得費の対象になるものと、その求め方について解説します。

【監修】西崎 洋一 宅地建物取引士・管理業務主任者・不動産コンサルタント・不動産プロデューサー。不動産業界10年以上の専門家。物件調査、重説作成・説明などの実務経験が豊富。特に土地の売買、マンション管理に精通。大阪を中心に活動を行っている。

取得費とは

取得費とは、不動産の購入時にかかった費用のことです。しかし、購入時にかかった費用すべてを取得費に含められるわけではありません。どのようなものが取得費になるかを説明します。

取得費になるもの

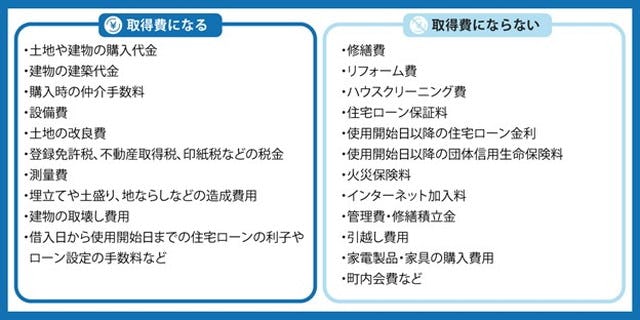

取得費の対象となるのは、おもに次のようなものがあります。

- 土地や建物の購入代金

- 建物の建築代金

- 購入時の仲介手数料

- 設備費

- 土地の改良費

- 登録免許税、不動産取得税、印紙税などの税金

- 測量費

- 埋立てや土盛り、地ならしなどの造成費用

- 建物の取壊し費用

- 借入日から使用開始日までの住宅ローンの利子やローン設定の手数料

取得費を計算するときは土地と建物を分けて算出します。土地は購入代金をそのまま取得費に計上できますが、時間の経過とともに価値が減少していくと考えられる建物は、購入代金から減価償却費を差し引く必要があるからです。中古住宅を購入し、リノベーションや増改築をした場合には、そのためにかかった費用も減価償却費を差し引いて取得費に算入できます。

また、借入日から住宅ローンの利子は使用開始日までのものであれば取得費として計上できます。ローンの返済額は元本と利子で構成されており、取得費に算入できるのは利子の部分だけなので、返済予定表やインターネットバンキングで確認しておくことがおすすめです。

取得費にならないもの

続いて取得費にならないものを見ていきましょう。以下のものは取得費に算入できません。

- 修繕費・リフォーム費・ハウスクリーニング費

- 住宅ローン保証料

- 使用開始日以降の住宅ローン金利

- 使用開始日以降の団体信用生命保険料

- 火災保険料

- インターネット加入料

- 管理費・修繕積立金

- 引越し費用

- 家電製品・家具の購入費用

- 町内会費

取得費とは「建物の取得にかかった費用」を指すため、建物の取得後に発生した費用や、建物の取得とは関係のない費用については取得費とはみなされません。取得費に含まれるかそうでないかの判断に迷ったら、税務署や税理士に相談しましょう。

取得費は不動産売却時の譲渡所得を計算する際に必要

不動産の売却時には取得費の計算が必要ですが、これは譲渡所得を計算する際に必要なためです。譲渡所得とは何か、取得費と同様に譲渡所得を計算する際に必要となる譲渡費用を確認しておきましょう。

譲渡所得とは

譲渡所得とは資産の譲渡によって得られた所得のこと。不動産や株式売却などで得られた譲渡所得の課税方法は分離課税になるため、ほかの所得と併せて税金を計算することができません。そのため確定申告が必要です。

ただし、居住用の不動産を売却した場合など、要件を満たせばほかの所得と損益通算して控除ができます。その場合にも確定申告が必要です。

譲渡所得は次の計算式で算出します。

譲渡所得=売却額-取得費-譲渡費用

譲渡費用とは

土地や建物を売るために直接かかった費用のことです。例えば次のものは譲渡費用になります。

- 土地や建物を売るために支払った仲介手数料

- 売主が負担した印紙税

- 立退料

- 取壊し費用とその建物の損失額

- すでに売買契約を締結している資産をさらに有利な条件で売るために支払った違約金

- 借地権を売るときに地主の承諾をもらうために支払った名義書換料

このように譲渡費用は、不動産の売買にかかった直接的な費用になるため、修繕費や固定資産税など、売買に直接関係ない費用は譲渡費用にはなりません。

不動産売却時の取得費の算出方法

取得費の計算は自身でも算出することが可能です。ここでは、取得費の計算方法をわかりやすく解説します。

建物の取得費の算出方法

取得費は次のように求めます。

取得費=土地の購入代金+(建物の購入代金-減価償却費)+購入にかかった諸費用

土地の購入代金は、購入代金をそのまま計算式に入れますが、建物の購入代金は、購入代金から減価償却費を引いた金額を計算式に入れましょう。

購入にかかった諸費用とは、「取得費になるもの」でも説明した購入時の仲介手数料や税金などです。これらの費用をすべて足して計算式に入れます。

減価償却費の求め方

減価償却とは、建物のように長期間にわたって使うものを耐用年数に応じて分割して費用化する考え方のことです。自宅用の不動産を売却した場合の建物の減価償却費は次のように計算できます。

減価償却費=建物購入額×0.9×償却率×経過年数

償却率は次の表のように、建物の構造によって異なります。

| 建物の構造 | 償却率 |

|---|---|

| 鉄骨鉄筋コンクリートまたは鉄筋コンクリート造 | 0.015 |

| れんが造、石造またはブロック造 | 0.018 |

| 金属造 |

0.020(骨格材の肉厚4mm超) 0.025(骨格材の肉厚3mm超4mm以下) 0.036(骨格材の肉厚3mm以下) |

| 木造または合成樹脂造 | 0.031 |

| 木骨モルタル造 | 0.034 |

リフォーム・リノベーションをした場合はどうなるの?

リフォームとリノベーション、言葉がよく似ていて使い分けも曖昧になりがちですが、リフォームとリノベーションは異なるものです。リフォームなのかリノベーションなのかによって取得費の対象となるのか否かが決まります。

リフォームは、古くなったり壊れたりした設備や該当箇所を直して元に戻すという意味合いを持つことから「修繕費」として扱われ、修繕費は取得費には含めることができません。

一方で、リノベーションとはすでにある建物に改良工事を行い、新たな機能や価値を付け加えることを指します。例えば、3DKを2LDKに改良したり、キッチンを現代的で機能性なものに変更したりといった具合です。リノベーションは「資本的支出」になるため、取得費に含めることができます。

修繕費の基準ポイントは次の通りです。

- 概ね3年以内の周期で修繕・改良等が行われているもの

- ひとつの改良費・工事費が20万円未満

- 明らかに原状回復工事とみなされるもの

- 区分不明な工事の場合で、費用が60万円未満または取得価額の10%以下の場合

このように資本的支出に該当している場合でも、ひとつの工事でかかった金額が20万未満の場合はすべて修繕費とみなされます。また、修繕費か資本的支出かの区分ができない場合は、支出金額の30%か取得価額の10%のいずれか少ない額を修繕費とした上で、残りの金額を資本的支出として計上します。

取得費のシュミレーション

例えば、木造戸建てを5000万円(土地:3,000万円 建物:2,000万円)で購入してから10年後に売却する場合を考えてみましょう。

まずは、購入代金と購入にかかった費用を土地と建物に分けて出します。

次に減価償却があるのは建物だけですので、建物の減価償却費を計算します。建物の2,000万円と購入にかかった費用100万円を足して、2,100万円。

ここに「0.9×償却率×経過年数」をかけると、建物の減価償却費は約586万円となります。

建物の減価償却費が算出できたら、購入代金とかかった費用の総額から減価償却費を引いた金額が建物の取得費です。

最後に、建物の取得費と土地の取得費を合わせた金額が取得費となります。

土地や建物の取得費(購入費)が不明な場合の算出方法

これまで土地と建物の取得価格がわかっている場合の計算方法を解説してきました。しかし、中には売買契約書を失くしてしまったり、先祖代々受け継がれてきた不動産であったりと、土地と建物の取得価格がはっきりしないこともあるでしょう。そのような場合は、次のような方法で算出が可能です。

土地・建物の取得費が不明な場合

土地の購入価格や建物の取得費がわからない場合は、概算取得費で計算します。概算取得費とは購入価格がわからなくなってしまった場合、売却金額の5%を購入価格として計算できるというものです。例えば土地建物を2,000万円で売却したときは、その5%である100万円が取得費となります。

土地と建物の購入代金の内訳が不明な場合

続いて、「土地と建物の購入代金はわかるものの、土地の代金がいくらで建物のいくらであるかという内訳がわからない」というケースについて見ていきましょう。購入価格の内訳を求めるには次の3つの方法があります。

【方法1】消費税額から算出する

1つ目の方法として契約書に消費税額が書かれている場合は、消費税額から建物価格を計算することができます。土地は消費税の課税対象ではないので、消費税の課税部分は建物であると考えることができるからです。逆算のための計算式は以下のようになります。

建物価格=契約書に記載された消費税額÷購入当時の消費税率

土地価格=税抜総額-建物価格

なお、消費税率は購入当時のものを使います。購入時期に合った正しい税率で計算しましょう。

| 時期 | 税率 |

|---|---|

| 1989年(平成元年)4月1日~1997年(平成9年)3月31日 | 3% |

| 1997年(平成9年)4月1日~2014年(平成26年)3月31日 | 5% |

| 2014年(平成26年)4月1日~2019年(令和元年)9月30日 | 8% |

| 2019年(令和元年)10月1日~ | 10% |

【方法2】標準的な建築価額から算出する

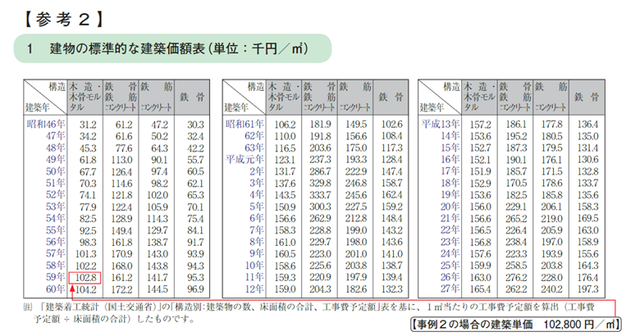

2つ目は、建物の標準的な建築価額表から求める方法です。

先に紹介した1つ目の方法は、消費税導入以前の不動産や、不動産会社を通さずに個人間で売買したケースには使えません。個人間でも使えるのが、標準的な建築価額表から求める方法です。建物の登記記録から建築年と構造を確認し、下記の表に照らし合わせてその建物の建築時の建築単価を求めましょう。

出典:国税庁

【方法3】固定資産評価額で按分する

3つ目の方法は、固定資産評価額を元に土地と建物で按分する方法です。計算式は以下の通りです。

建物の購入金額=売却金額×建物の固定資産評価額÷(建物の固定資産評価額+土地の固定資産評価額)

土地の購入金額=売却金額×土地の固定資産評価額÷(建物の固定資産評価額+土地の固定資産評価額)

不動産の取得費は実際には、固定資産税を使って算出することが多いです。

なぜなら情報があまりない物件でも、固定資産税関係の数値は公的な根拠となりますし、実態に見合った金額であるからです。

不動産売却時は取得費を計算して譲渡所得を算出しよう

不動産の売却後に譲渡所得がプラスになっている場合は、確定申告が必要です。またマイナスになった場合でも、特例を利用するときは必ず確定申告をしなければなりません。

譲渡所得を求めるときに必要な取得費は、土地や建物の購入代金だけではなく、取得時にかかったさまざまな費用が対象となります。そのため、売却を考えたときから購入時の契約書や諸費用の領収書などを探しておくといいでしょう。

計算に不安があるときや、忙しくて時間がない人は税務署や税理士のサポートを受けることもひとつの手段です。

不動産業者や不動産業者の担当者は税務は専門外です。サービス程度の概算をしてくれる不動産業者もありますが、法律面から的確なアドバイスはできないことになっています。

取得費について不明な点がある場合は、費用のかからない税務署へ関係書類を持って出向き質問するのがおすすめです。

取得費になるものとは「不動産本体の費用」もしくは「取得(取引)に関係する費用」です。リフォーム費用は「すでに(終わっている)不動産本体価格に含まれているもの」ですし、家具や家電など「本体の中にあるもの」も取得費とはなりません。

各保険料やネット回線、引っ越し費用は取得後の話ですから、これも取得費にはなりません。