土地評価額の計算方法|例を用いてわかりやすく解説

土地評価額とは、土地の価値を示す指標のことです。

土地評価額は5つの計算方法があり、算出される額もそれぞれ異なることから、「一物五価」ともいわれます。

| 土地評価額の種類 | 概要 |

|---|---|

| ①実勢価格 |

|

| ②公示価格 |

|

| ③基準地価 |

|

| ④相続税評価額 |

|

| ⑤固定資産税評価額 |

|

上記した土地評価額の算出方法のうち、計算が必要なのは相続税評価額だけで、その他は公開されている情報等から調べられます。

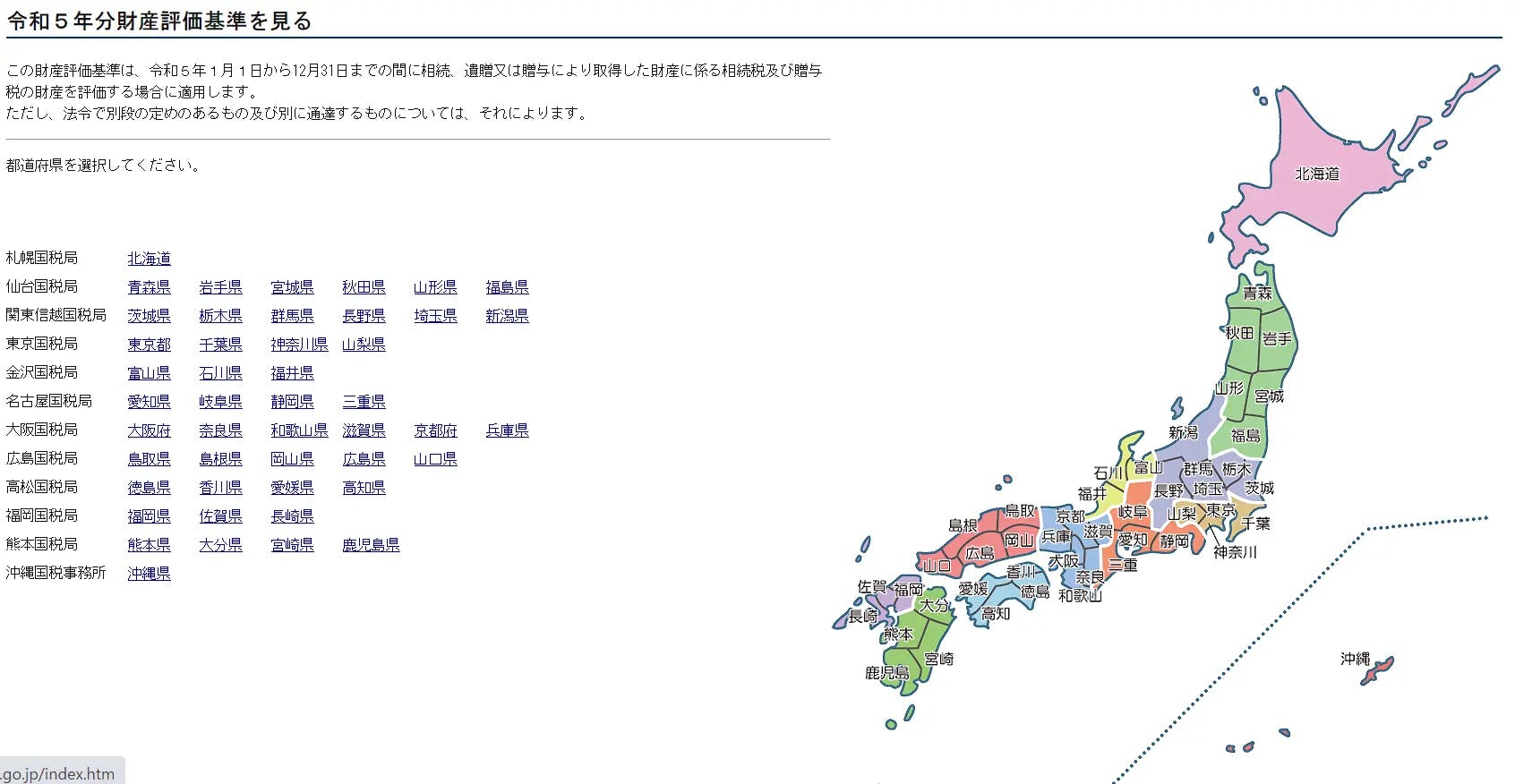

この記事では、路線価方式と倍率方式による土地評価額の出し方を解説しますので、参考にしてみてください。

- 土地の評価額を自分で計算する方法

- 相続税額を決める基準になる土地評価額

- 路線価の見方

土地評価額の調べ方についての詳細は、以下の記事を参考にしてみてください。

土地評価額の計算方法|路線価方式

路線価方式とは、国税庁が定めた道路に面した宅地1㎡あたりの価格を基に土地評価額を算出する方法です。

なお、土地の価格はその時々の市場によって上下するため、納税者が損をしないように路線価は公示価格の8割程度で設定されます。

路線価方式で土地評価額を求める際は、路線価に土地の面積を掛けて算出します。

土地評価額=路線価×土地面積(㎡)

ここでは、路線価を用いて土地評価額を算出する手順を見ていきましょう。

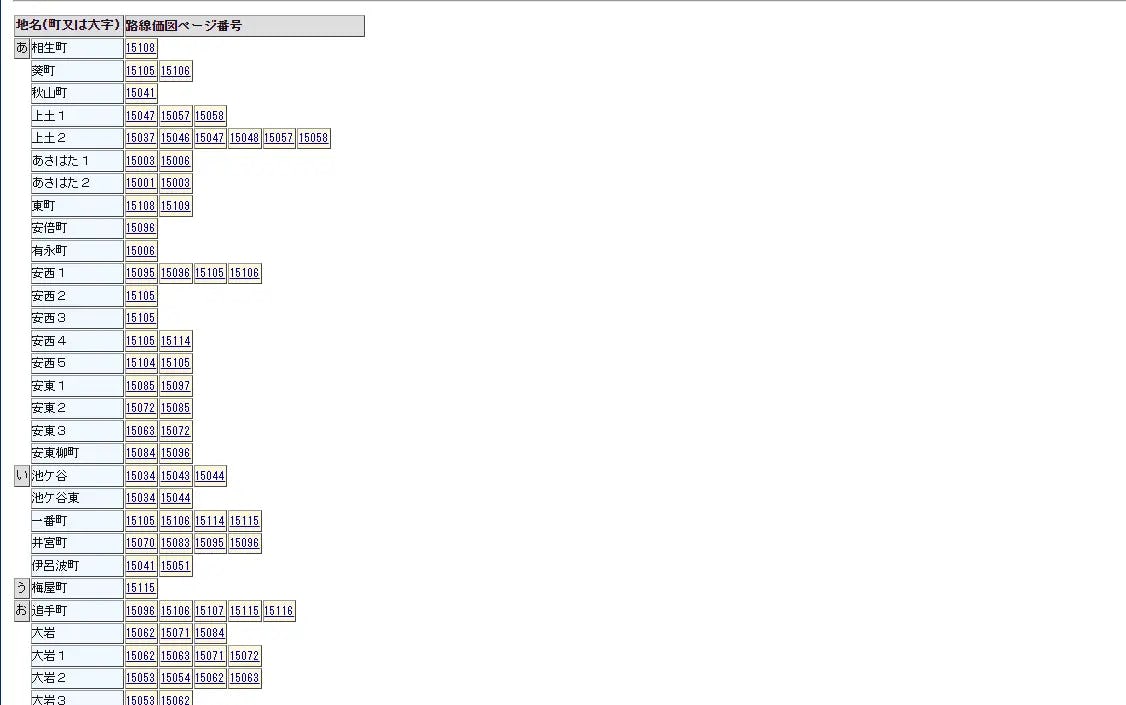

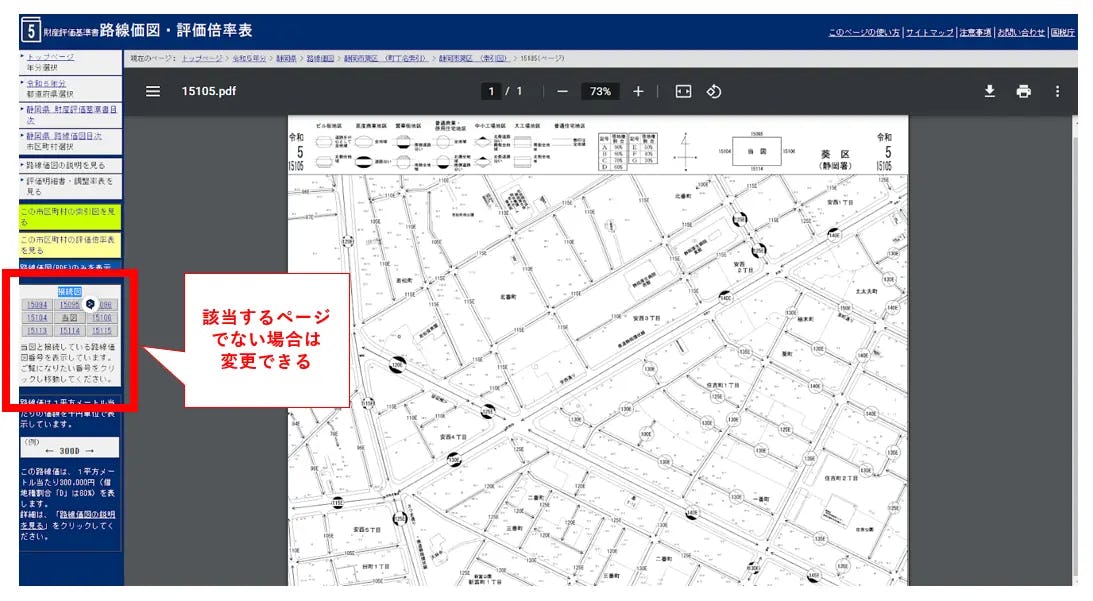

ここからは、路線価の見方を解説していきます。

例えば赤い四角の宅地の路線価を知りたい場合、「130E」という表示が路線価です。数字の「130」は1㎡あたりの価額(単位:1,000円)であり、この宅地の路線価は13万円ということがわかります。

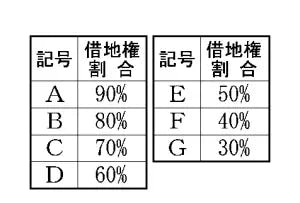

アルファベットは借地権割合を示し、土地を借りている場合に使用するもので、所有している土地には関係がありません。借地権割合については、「③路線価と土地面積を掛ける」の項で解説します。

路線価がなかった土地の場合は、「土地評価額の計算方法|倍率方式」での計算方法をご参照ください。

②土地面積を調べる

土地面積は、毎年4月~5月に市区町村から送られてくる「固定資産税納付通知書」で確認できます。固定資産税納付通知書は、所有する固定資産別に評価額や固定資産税額が記されている書類です。

市区町村ごとに書式は異なりますが、以下のように「登記地積」の項目に土地面積が記されているので探してみてください。

固定資産税納付通知書がない、または紛失した場合は、各自治体の役場で「固定資産課税台帳」を閲覧させてもらうか、「固定資産評価証明書」を取得すれば確認できます。証明書の取得は役場窓口のほかに郵送でも受け付けてくれます。

土地評価額を固定資産税に基づいて計算する方法について詳しく知りたい人は、以下の記事を参考にしてみてください。

③路線価と土地面積を掛ける

土地評価額の計算式を以下の例で見てみましょう。

- 路線価:130E

- 土地面積:200㎡

路線価(13万円)×土地面積(200㎡)=2,600万円

この例で言うと、2,600万円がその土地の標準的な評価額ということになります。

なお、借りている土地の場合は上記の評価額に該当する借地権割合を掛けて算出してください。借地権割合は、路線価図の上部に以下のように記載されています。

路線価図が「130E」の場合、借地権割合は50%です。先ほど算出した土地評価額2,600万円に50%を掛けます。

■借地権評価額の計算方法

土地評価額(2,600万円)×借地権割合(50%)=1,300万円

なお、これは標準的な計算であって、実際には宅地の形状などによって不公平な評価にならないよう、補正率または加算率で調整します。ここでは、補正が必要になる項目のうち、代表的なものとして以下の2つを解説します。

- 宅地の奥行距離

- 2つの道路に面している宅地

宅地の奥行距離

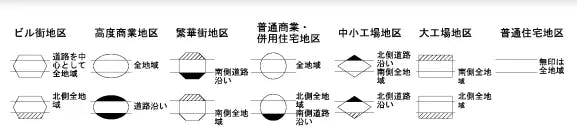

土地の利用価値は奥行距離の長さによって変わります。そのため、土地評価額を求める際には奥行価格補正率を使って補正します。以下は、補正する場合の計算式です。

路線価×奥行価格補正率×土地面積(㎡)

奥行価格補正率は、国税庁のホームページにある路線価図で確認します。

路線価(13万円)×奥行価格補正率(0.99)×土地面積(200㎡)=2,574万円

補正率を適用すると、標準的な土地評価額2,600万円より26万円減額されることがわかります。

2つの道路に面している宅地

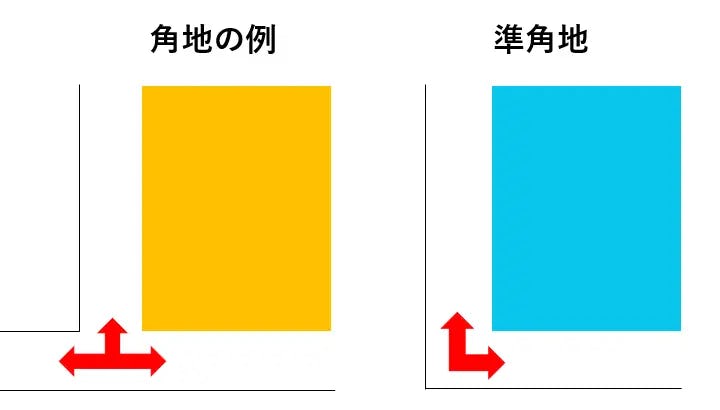

2つの道路に面しているような利用価値が高い土地の場合は、補正率ではなく加算率を使用します。2つの道路に面した宅地は、「正面と側面の道路に面している宅地」と「正面と裏面の道路に面している宅地」の2つに分類されます。

正面と側面で道路に面している場合、それぞれの路線価に奥行価格補正率を掛けてください。額の高いほうが正面になり、もう一方が側面路線になります。

(正面路線価+側方路線価×側方路線影響加算率)×土地面積

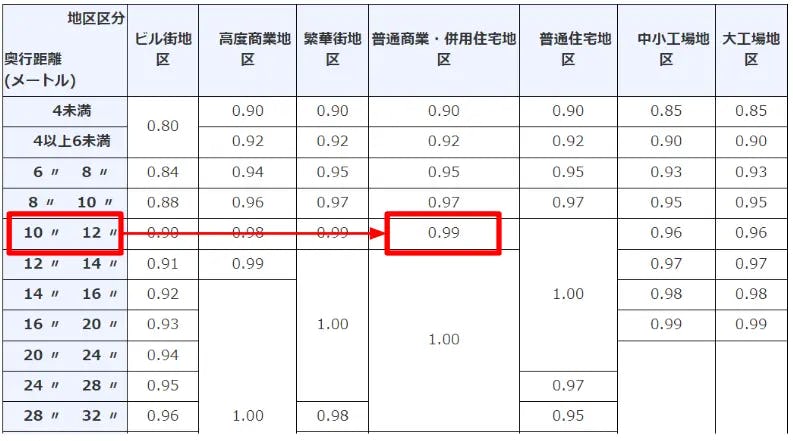

上記のイラストと以下の例を併せて見てみましょう。

地区区分:普通商業・併用住宅地区

側方路線影響加算率:0.08(角地)

路線価A:20万円

路線価B:20万円

奥行A:30m

奥行B:10m

土地面積:200㎡

- 路線価A:20万円×1.00(奥行価格補正率1.00)=20万円

- 路線価B:20万円×0.99(奥行価格補正率0.99)=19.8万円

⇒路線価Aが正面側 - {(正面路線価20万円+側方路線価19.8万円×側方路線影響加算率(0.08)}×土地面積(200㎡)=4,317万円

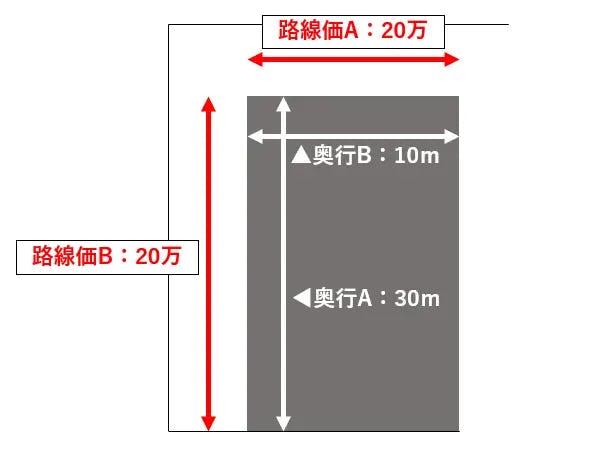

側方路線影響加算率は、国税庁のホームページで確認できます。なお、角地か準角地かでも側方路線影響加算率は異なるので、角地について以下の図で違いを確認しておきましょう。

正面と裏面が道路に面している場合も、「①正面と側面の道路に面している宅地」と同じ計算式を用います。ただし側方路線影響加算率ではなく、二方路線影響加算率を使う点が異なるため注意が必要です。

路線価については以下の記事でも解説していますので、ぜひご参考ください。

土地評価額の計算方法|倍率方式

倍率方式は、路線価を調べて「倍率方式」と書かれていた場合に用いる計算方法です。路線価方式のように細かな補正はせず、以下の数式で評価額を求めます。

土地評価額=固定資産税評価額税×倍率

倍率方式は、路線価が定められていない地域の評価額を求める際に用いられる方式です。評価倍率は国税庁が地域や地目に基づき設定し、その地域の実情を反映するために定められています。

①固定資産税評価額を調べる

固定資産税評価額とは、固定資産税を決めるために基準にする土地の価格で、公示価格の7割程度で設定されるのが基本です。前述したように、固定資産税の納税対象者には「固定資産税納付通知書」が、毎年4月~5月に送られます。

市区町村ごとに書式は異なりますが、以下のように固定資産税評価額や土地面積が記されているので、確認しましょう。

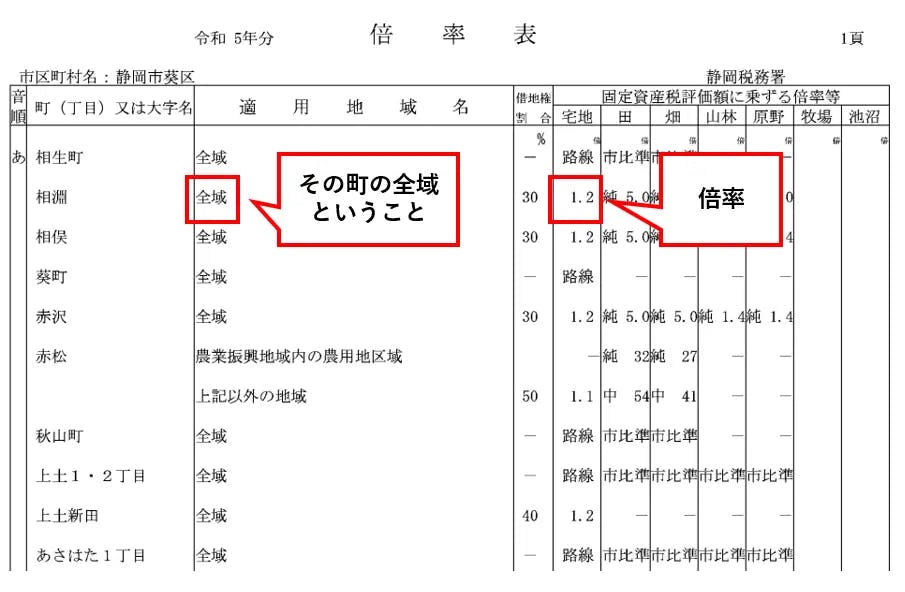

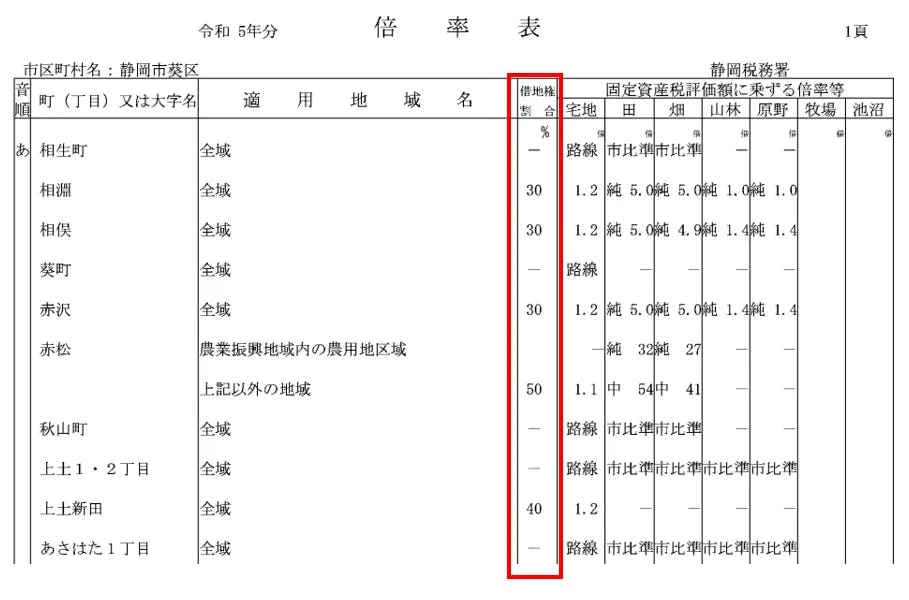

該当する「町(丁目)又は大字名」と「固定資産税評価額に乗ずる倍率等」の交差した数字が倍率です。上記の表で例を挙げると、相淵にある宅地では評価倍率「1.2」で計算します。

固定資産税評価額と倍率を掛ける

固定資産税評価額と評価倍率を掛けて、土地の評価額を計算します。以下の計算例を見てみましょう。

- 固定資産税評価額:4,000万円

- 評価倍率1.2

固定資産税評価額(4,000万円)×倍率(1.2)=4,800万円

なお、土地を借りている場合は路線価方式と同様に「土地評価額×借地権割合」で算出します。借地権割合は、倍率表に記載されていますので、そちらをご参照ください。

土地評価額の計算方法まとめ

土地の評価額を計算する方法は、路線価や評価倍率を調べたらよいため、おおよその金額を知るだけなら簡単です。

ただ、補正率にはいくつかの種類があるため、正確な土地評価額を知りたい場合は専門家への相談をおすすめします。

また相続税の評価額は、実際の売買価格よりも低く設定されるため、売却するなら評価額よりも高く売れる可能性はあります。土地の売却をお考えの方は、一度ズバットで一括査定を行ってみてはいかがでしょうか。

最大6社にまとめて査定依頼

査定依頼してみる完全無料土地評価額と売値について詳しく知りたい人は、以下の記事を参考にしてみてください。

倍率方式は計算がシンプルで簡単に評価できるのに対し、路線価方式は奥行価格補正などの複雑な計算が必要です。より手軽に自分の土地の評価額を知りたい場合には、不動産会社の査定を受けることがベストです。

路線価は地価公示価格や、実際に取引があった実勢価格をもとに決定されます。土地評価額の算出だけでなく、相続や贈与での不動産取得時の評価額の基準としても使用されます。