土地評価額を調べる5つの方法!売値相場の算出方法を監修を入れて解説

土地の売却を検討している場合は、土地がどの程度の価値があるのか、不動産会社などに依頼して土地の評価額を査定してもらうことが一般的です。

土地の評価額を導き出す方法は複数ありますが、どれを用いるかは目的によって異なります。例えば固定資産税や都市計画税を算出する場合、ベースになるのは固定資産税評価額と呼ばれる土地の価格です。

この記事では、土地の評価額を調べる5つの方法と、売値相場の算出方法を解説していきます。

【監修】西崎 洋一 宅地建物取引士・管理業務主任者・不動産コンサルタント・不動産プロデューサー。不動産業界10年以上の専門家。物件調査、重説作成・説明などの実務経験が豊富。特に土地の売買、マンション管理に精通。大阪を中心に活動を行っている。

土地の評価額は5種類

土地の評価額には固定資産税評価額、実勢価格、相続税評価額、公示地価、基準地価の5種類があります。

| 評価額の種類 | 特徴 | 調べ方 |

|---|---|---|

| 固定資産税評価額 | 固定資産税や都市計画税といった税金の算出に用いられる |

納税通知書 固定資産税評価証明書 |

| 実勢価格 | 不動産が実際に取引きされた価格 |

土地総合情報システム レインズ |

| 公示地価 | 国土交通省が毎年3月頃に公表する土地の価格 | 国土交通省の公式サイト「国土交通省地価公示・都道府県地価調査」 |

| 基準地価 | 各都道府県が毎年9月頃に公表する土地の価格 | 国土交通省の公式サイト「国土交通省地価公示・都道府県地価調査」 |

| 相続税評価額 | 相続税や贈与税といった税金の算出に用いられる | 路線価方式または倍率方式 |

評価額は目的によって使い分ける

5つの土地の評価額のうち、どの評価額で調べるかは目的によって異なります。

固定資産税など土地の税金に関して知りたいときは固定資産税評価額を、不動産の売却を検討している場合は、実際に取引きされた価格を知れる実勢価格などを参考にします。

土地の評価額の調べ方

ここでは、5つの土地の評価額の調べ方を種類別に解説していきます。

固定資産税評価額

土地やマンションなどの不動産の所有者は、固定資産税や都市計画税といった税金の納付が毎年必要です。固定資産税は毎年1月1日時点での不動産所有者に対して課せられ、3年に1回のタイミングで見直しが行われています。

固定資産税評価額は固定資産税や都市計画税のほかに、不動産取得税や登録免許税などの税金を算出する際のベースになる価格です。

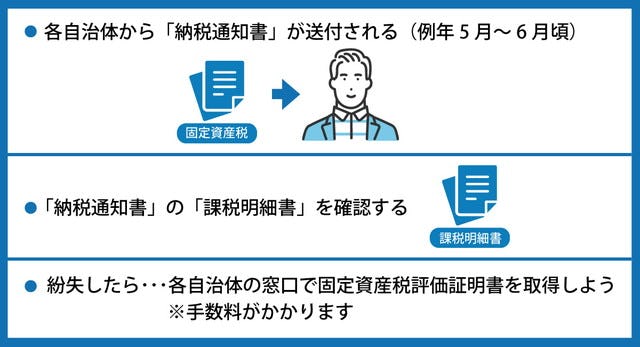

毎年1月1日時点の不動産の所有者に対して5月から6月頃に各自治体から送付される「納税通知書」の「課税明細書」の項目で確認できます。

なお、納税通知書を紛失した場合は、各自治体の窓口で取得できる固定資産税評価証明書でも調べられます。ただし、固定資産税評価証明書の取得には発行手数料が必要です。

実勢価格

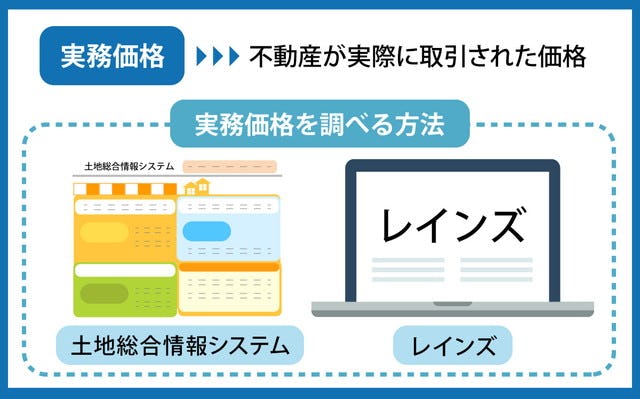

実勢価格は、土地やマンションといった不動産が実際に取引きされた価格です。所有している不動産の条件に近い物件の実勢価格を調べると、どのくらいの価格で売却できるかを把握できます。

実勢価格を調べるには、おもに「土地総合情報システム」と「レインズ」を使用します。また「固定資産税評価額」をベースに算出されることもあります。

土地総合情報システム

土地総合情報システムは国土交通省が運営するデータベースで、不動産の取引価格や公示地価、基準地価といったさまざまな不動産価格の検索が可能です。実際に不動産取引した人のアンケート調査をベースに情報を公開しているため、回答がなかったものは反映されていません。

レインズ(REINS Market Information)

レインズ(REINS Market Information)は公益財団法人不動産流通推進センターが運営するデータベースで、不動産取引が円滑に行われることを目的に情報が公開されています。レインズの特徴は、売出し中の物件情報のほかに、過去の取引情報も掲載されていることです。

固定資産税評価額をベースにした算出方法

一般的に、固定資産税評価額は実勢価格の70%程度とされています。そのため、固定資産税評価額がわかれば実勢価格の検討をつけることが可能です。

実勢価格=固定資産税評価額÷70%

公示地価・基準地価

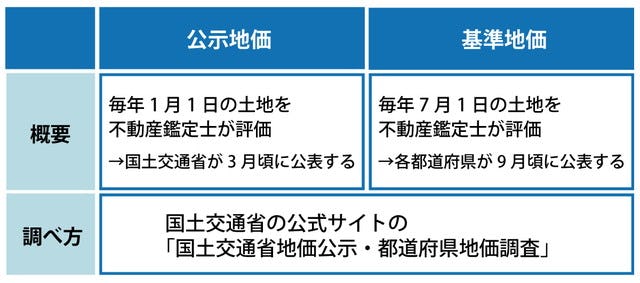

公示地価と基準地価は、どちらも毎年公的機関が調査の上で公表する土地の価格です。

公示地価

毎年1月1日の土地を不動産鑑定士が評価し、国土交通省が3月頃に公表する土地の価格。起点となる土地は全国23,000ヵ所におよび、1地点につき2人以上の不動産鑑定士が評価を行います。

公示地価は、国土交通省の公式サイト「国土交通省地価公示・都道府県地価調査」で調べることが可能です。

基準地価

毎年7月1日の土地を不動産鑑定士が評価し、各都道府県が9月頃に公表する土地の価格。起点となる土地は全国20,000ヵ所以上で、1地点につき1人以上の不動産鑑定士が評価を行います。

基準地価は、公示地価と同様に国土交通省の公式サイト「国土交通省地価公示・都道府県地価調査」で調べることが可能です。

相続税評価額

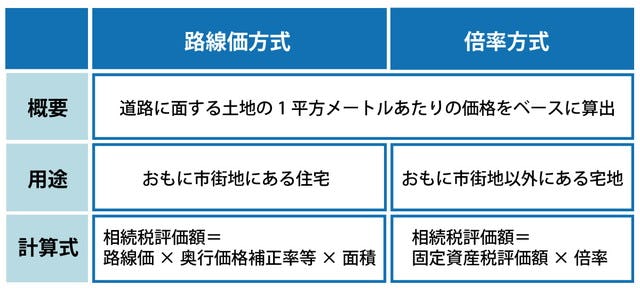

相続税評価額は、相続税や贈与税などの税金を算出する際のベースになる価格です。相続税や贈与税の算出方法には、路線価方式と倍率方式の2種類があります。

路線価方式

おもに市街地にある宅地に用いられる方法で、道路に面する土地の1平方メートルあたりの価格をベースに算出します。

路線価は国税庁が毎年7月頃に、その年の1月1日時点での主要道路に面した1㎡あたりの土地価格を公示しています。路線ごとに価格が設定されていて、表記の単位は1,000円です。例えば300と記載されている場合は、1㎡あたり30万円という意味です。

相続税評価額=路線価×奥行価格補正率等×面積

土地の形状が不整形の場合は、奥行価格補正率や側方路線影響加算などを計算式に加えて価格を調整します。奥行価格補正率は国税庁のウェブサイトから確認可能です。

また、路線価を1.25倍するとおよその公示地価となるため、路線価方式から土地の評価額を調べるときは、「相続税評価額×1.25」で算出します。

倍率方式

おもに田畑や山林といった市街地以外にある宅地に用いられる方法で、道路に面する土地の1平方メートルあたりの価格をベースに算出します。

相続税評価額=固定資産税評価額×倍率

倍率は土地の所在地や地目によって異なり、国税庁の公式サイト「路線価図・評価倍率表」で確認可能です。

相続税評価額の計算例

路線価方式と倍率方式を用いた相続税評価額の各計算例をシミュレーションしてみましょう。

【路線価方式】

次の条件を仮定して算出していきます。

- 調べる場所:東京都足立区中央本町4丁目

- 土地の面積:100平方メートル

- 奥行価格補正:なし

国税庁のウェブサイトにある「関連サイト」から「財産評価基準書路線価図・評価倍率表」へ移動します。

令和2年分の路線価図から上記の場所を検索すると、該当箇所の表示は「240」です。表記の単位は千円なので、路線価は240×1,000=24万円となります。

計算式は「相続税評価額=路線価×奥行価格補正率等×面積」ですが、今回は補正がないので、「路線価×面積」が相続税評価額です。

よって、相続税評価額は次のようになります。

24万円(路線価)×100(面積)=2,400万円(相続税評価額)

【倍率方式】

次の条件を仮定して算出していきます。

- 調べる場所:大阪府岸和田市岸の丘町

- 固定資産税評価額:3,500万円

国税庁のウェブサイトにある「関連サイト」から「財産評価基準書路線価図・評価倍率表」へ移動します。

令和2年分の評価倍率表(一般の土地等用)から上記の場所を検索すると、倍率は「1.1」です。

計算式は「固定資産税評価額×倍率」なので、相続税評価額は次の通りになります。

3,500万円(固定資産税評価額)×1.1(倍率)=3,850万円(相続税評価額)

もっと詳しく知りたい方は下記の記事もおすすめです。

土地評価額を使用した売値相場の計算方法

土地の評価額の調べ方は5種類ありますが、それぞれの方法で導き出した評価額は売値相場とは異なる場合があります。

例えば固定資産税や都市計画税などの税金を算出する際に用いられる固定資産税評価額は、売値相場ではありません。

一方で、実勢価格は実際に取引きされた価格なので、売値相場と考えても差し支えないと言えます。

固定資産税評価額を用いた売値相場

固定資産税評価額は実勢価格の70%程度とされているため、固定資産税評価額を用いて売値相場を算出する方法は、次の通りです。

売値相場=固定資産税評価額÷70%

例えば固定資産税評価額が3,500万円の場合「3,500万円÷70%=5,000万円」という式で算出でき、売値相場は5,000万円になります。

相続税路線価を用いた売値相場

相続税路線価を1.25倍にすることで、売値相場を算出することもできます。数式は次の通りです。

売値相場=相続税評価額×1.25

例えば相続税評価額が3,500万円の場合、「3,500万×1.25=4,375万円」という式で算出でき、売値相場は4,375万円になります。

もっと詳しく知りたい方は下記の記事もおすすめです。

土地の評価額に関するよくある質問

ここでは、土地の評価額に関する疑問について解説していきます。

評価額と市場価格に違いが出るのはなぜ?

評価額は土地のおおまかな価格のことで、それに対し、市場価格とは実際に取り引きされている土地の価格です。予め調べた評価額や不動産会社に査定してもらった評価額と市場価格が同じだとは限りません。

ここでは、評価額と市場価格に違いが出る理由について解説していきます。

算出方法が違う

不動産会社は、公益財団法人不動産流通推進センターが提供する価格査定マニュアルに基づいて査定額を算出するケースがほとんどです。

価格査定マニュアルは各項目に点数をつける仕組みなので、複数の不動産会社に査定を依頼した場合、査定を行う担当者によって少なからず差が生じます。また、不動産会社から提示される査定額は売却価格とイコールになるとは限りません。

不動産を売却する際には査定額をベースに価格を設定して売り出しをスタートしますが、買い手からの希望によって値下げを求められるケースも少なくないからです。そのため、売値相場を知りたい場合は実勢価格を参考にするといいでしょう。

不動産会社の売却力によって変動する

評価額と市場価格に違いがある理由のひとつに、不動産会社の売却力によって売値価格が変動する点があります。

不動産会社によって得意分野はさまざまで、売却力も異なります。売却を依頼する不動産会社次第では、売値価格が評価額より上がることや下がることがあります。

より高値での売却を目指したい場合は、土地のあるエリアの売却力に優れた不動産会社を選ぶことが重要。売却力の高い不動産会社を探すには、一括査定サービスの活用がおすすめです。一括査定サービスでは一度に複数の不動産会社に査定を依頼できるため、査定額を比較検討できます。

評価額とは、それぞれの立場の人(主には税金納めてほしい人)がその目的のために決定しています。

各評価額が決まるタイミングはいつ?

評価額は常に一定ではなく、決まるタイミングはそれぞれ異なります。評価額が決まるタイミングは次の通りです。

| 評価額の種類 | タイミング | 公表時期 | 管轄機関 |

|---|---|---|---|

| 固定資産税評価額 |

1月1日時点 ※3年ごとに見直し |

4月初旬 | 各都道府県 |

| 実勢価格 | 随時 | 年に数回程度 | 国土交通省 |

| 相続税評価額 | 毎年1月1日 | 毎年7月初旬 | 国税庁 |

| 公示地価 | 毎年1月1日 | 毎年3月頃 | 国土交通省 |

| 基準地価 | 毎年7月1日 | 毎年9月頃 | 各都道府県 |

建物と土地の評価方法は違う?

建物も土地も不動産であることに変わりはありませんが、評価方法が異なります。

土地の価値は年数が経ってもほとんど変わらないと言われていますが、建物は築年数に応じて劣化すると考えられているからです。

例えば木造住宅の場合、築20年経つころには10%~20%に価格が下落し、築30年を超えるころには建物の価値はほとんどゼロになると言われています。

築年数が古い建物が建った土地は古家付き土地に分類されるため、ほとんど土地だけの価格で取引きされるのが現状です。古家付き土地は買い手がつきにくいため、建物を解体したうえで更地として売り出したほうがいいケースも少なくありません。

また、土砂災害や大規模地震などの自然災害が土地価格の下落に影響することもあります。

土地の評価額を調べて相場観を掴もう

土地の評価額を調べる方法はおもに5種類あり、どれを用いるかは目的によって異なります。土地の売却が目的で売値相場を調べたい場合は、実勢価格を参考にするといいでしょう。

実勢価格を調べる方法は、おもに国土交通省の土地総合情報システムと公益財団法人不動産流通推進センターのレインズの2種類ですが、土地を売却するプロセスには値下げ交渉もあるため、実勢価格はあくまでも売値相場の目安程度に捉えておくようにしましょう。

売買相場というものに答えはありません。ですから、できるだけ多くの実勢価格や評価額などから「まあ、このあたりだろう」と範囲を絞っていくものです。

つまり、多くの絞り込み要素(参考となる価格等)を集めることがとても有効となります。

不動産業者は主に実勢価格をメインとしてその他の価格も補完的に勘案し価格評価を行っています。固定資産税評価額や路線価あたりもよく見ています。

そのあたりの評価額は一般人の方でも確認できますから、事前に調べて知っておくとよいでしょう。