住宅ローン返済中でもマンション売却は可能!一括返済の方法とポイントを解説

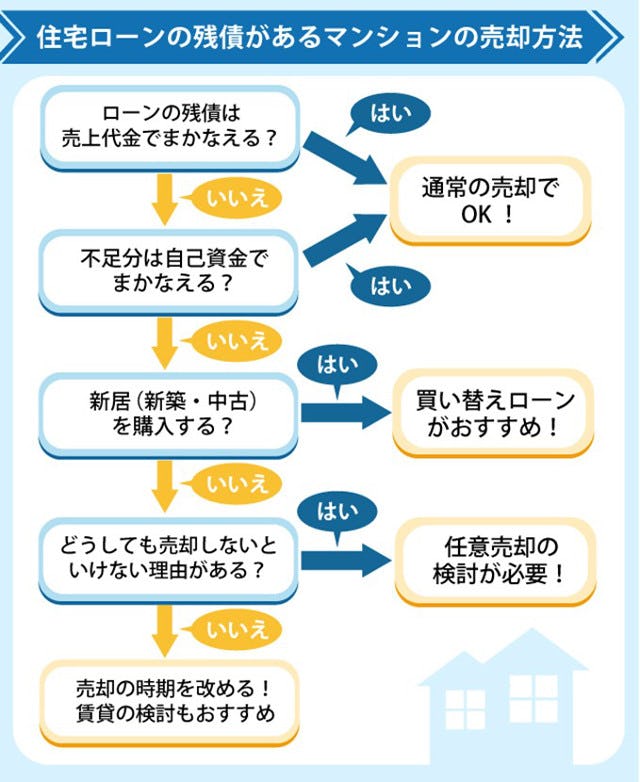

住宅ローンの残債がある場合でもマンションの売却は可能です。また、マンションを売却してもローンの残債が残ってしまう場合に取ることのできる手続きも存在します。

この記事では、住宅ローンが残っている状態で売却する方法を始め、マンション売却時のローンを一括返済する方法などを詳しく解説します。これからマンション売却を考えていて、ローン残債が気になっている人は、ぜひ参考にしてみてください。

【監修】西崎 洋一 宅地建物取引士・管理業務主任者・不動産コンサルタント・不動産プロデューサー。不動産業界10年以上の専門家。物件調査、重説作成・説明などの実務経験が豊富。特に土地の売買、マンション管理に精通。大阪を中心に活動を行っている。

住宅ローンの残債がある場合でもマンションの売却は可能

住宅ローンの残債がある場合、返済中であってもマンション売却はできます。しかしほとんどの場合、売却時にローンを完済して、抵当権を抹消することが条件となります。

住宅ローンでマンションを購入した場合、抵当権が登記により設定されており、その設定を外すためには抵当権抹消登記の手続きが必要です。抵当権とは一体どういうものなのか、詳しく見ていきましょう。

住宅ローンは抵当権抹消のため完済が条件

抵当権とは、住宅ローンを借りる際、債務者が返済できない場合に土地・建物を担保とする権利のことです。購入者がローン返済に滞ってしまった場合に備えて、金融機関が抵当権を設定します。

抵当権の設定登記は金銭消費貸借契約締結日に行われ、ローンが完済するまで抵当権抹消の手続きができません。

抵当権がついたままでも不動産を売却することは可能ですが、他人の抵当権がついている不動産は競売にかけられてしまうリスクがあるため、購入したいと考える人は少ないのが現状です。つまり、マンションの売却は抵当権を抹消することを前提として進めていくことになります。

また、住宅ローンの残債がある人でも、売却時に得た売上でローンを完済できる場合は、売却と同時に手続きをすれば抵当権の抹消が可能です。

住宅ローンの残債が残っている場合は、基本的にマンションを売却した売上金額で支払います。しかし、売却時には仲介手数料や印紙税、登記費用などの費用が必要です。そのためマンションの売上代金がまるまる手元に残るわけではないことに注意しましょう。また売上代金だけではローンの返済が完済できない場合は、自己資金などから賄う必要があります。

マンションの売却代金で住宅ローンを一括返済できない場合

マンション売却時に、ローン残債を上回る金額で売却ができれば、ローンは一括返済(完済)できるため問題ありません。

これを「アンダーローン」と呼びますが、一方で、マンションの売却金額ではローンが一括返済できない場合を「オーバーローン」と呼びます。

オーバーローンになりそうな場合は、不足分を自己資金で補ったり、住み替えローンを利用したりすることで、住宅ローンを一括完済できないか検討してみましょう。それぞれの方法について詳しく解説していきます。

自己資金で補う

売却代金で返済できなかった部分を、預貯金や両親などから援助してもらったお金で補う方法です。新たに金融機関から借入する必要がないので、利息分の出資を抑えられるメリットがあります。

売却代金が振り込まれたら、予め準備しておいた貯金や自己資金と合わせてローンを一括返済(完済)します。

マンションの売却を検討しはじめたら、マンションの売却金額がいくらくらいになるのか、売却金額が残債額を下回った場合でもどのくらいの金額であれば自己資金で補えるのかを予め確認しておくようにしましょう。

マンションのおおよその売却金額は、不動産会社へ査定の依頼をしたり、不動産サイトなどで最近成約された類似物件を見たりして相場を把握しておくのがおすすめです。

住み替えローンを利用する

マンション売却後、新しい家を購入する場合は「住み替えローン」を利用するのもひとつの手段です。住み替えローンとは、次に購入する家のローンに、返済しきれなかった前の家のローン残債を上乗せして借りることができるローンです。

では、住み替えローンのメリットとデメリットを確認してみましょう。

|

メリット |

デメリット |

|---|---|

|

|

自己資金を使わず家を買い替えられ、自分の貯金を減らすことなく新居を購入できる点が、住み替えローンの大きなメリットです。

しかし、住み替えローンは新居と残債分を含めた金額で借入れをするので、残債額が多いほど借入額が大きくなり金融機関の審査も厳しくなります。住み替えローンを組む場合には、返済計画をしっかりと立てたうえで利用するようにしましょう。

また、売買の決済を同じ日程にする必要があるため、スケジュールをしっかりと把握しておくことが大切です。

任意売却する

任意売却であれば、マンションの売上金額からローンの完済を見込めず、抵当権抹消が難しい場合でも、金融機関の同意を得た上で家を売却することが可能です。

ただし、任意売却では住宅ローンの一括返済をしなくてもいいだけで、住宅ローンの残債は分割で支払い続ける必要があります。

任意売却後は、これまで支払ってきたローンの返済額よりも減額した返済計画を立てることがほとんどですが、それでも新居の家賃等の費用とは別に毎月返済していく必要があるので、家計を圧迫する可能性が高いと言えるでしょう。

また、住宅ローンの残債は新しい債務として扱われ、ローンの残債は信用情報に記載されます。そのため残債が多いほど新規のローンは組めないケースがほとんどです。任意売却は安易に利用せず、ほかに方法がないときのみに検討することをおすすめします。

任意売却は任意売却に強い不動産会社にお願いすることが一般的です。そのため、任意売却を検討するときは予め任意売却に強い不動産会社を探すか、売却の相談をしている不動産会社に紹介してもらうといいでしょう。

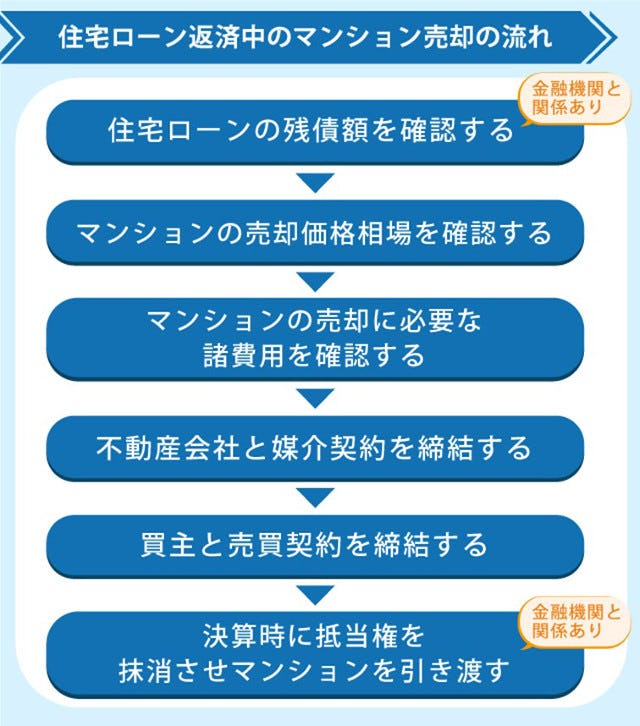

マンションの売却代金で住宅ローンを一括返済する方法

ここでは、住宅ローンを一括返済するための具体的な方法を6つのステップで解説します。

ステップの1と6は、実際に金融機関に関係する項目です。それぞれを詳しく見ていきましょう。

1. 住宅ローンの残債額を確認する

住宅ローンを一括返済する場合は、まず残債額の確認が必要です。残債額がどれくらいあるかを正確に把握することで、マンションをいくらで売ればいいのかがわかります。

簡易的ですが、マンションの相場額-売却時にかかる諸費用-住宅ローン残債=0以上になれば住宅ローンを一括返済できる可能性が高いと言えます。

例えばローンの残高が2,000万円、売却時にかかる諸費用が100万円と仮定した場合、2,100万円以上で売却できれば、住宅ローンの一括返済が可能な上、売却に必要な諸費用も賄えます。

※消費税は考慮せずに算出

住宅ローンの残債は、金融機関から郵送される返済予定表や残高証明書、金融機関のウェブサイト、金融機関の窓口などで確認しましょう。

返済予定表は、住宅ローンをいつどのタイミングで返済するかが記載されている書類です。変動金利で契約すると最初の5年分が、固定金利で契約すると最終返済分までが一度に郵送されてきます。資金計画を立てる上で返済予定表の情報は欠かせないものとなるため、郵送されてきたらきちんと保管しておきましょう。

残高証明書は、証明基準日に住宅ローンの残高がどれくらいあるのかを証明する書類です。住宅ローン控除を受けるために必要な書類で、年末に郵送で届きます。

そのほか、住宅ローンの残債は金融機関の窓口やウェブサービスを展開している場合はネットバンキングサービス上で確認できます。

2. マンションの売却価格相場を確認する

次にマンションの売却価格の相場を確認するために、不動産会社にマンションの査定を依頼しましょう。査定を依頼するときは、査定額やサービスの比較がしやすいように複数の不動産会社への依頼がおすすめです。複数の不動産会社へ依頼するときはインターネット上の一括査定を利用すれば、手間なくまとめて査定依頼できます。

不動産会社の査定方法には、机上査定と訪問査定の2つがあります。机上査定とは、不動産情報をもとにデータ上で不動産価格を概算で算出する方法です。訪問査定は、不動産会社の担当者が現地調査をして、マンションの実際の状態や周辺環境などをチェックします。

机上査定でもおおよその査定額を知ることができますが、正確な金額を知るには不動産会社に訪問査定を依頼するのがおすすめです。不動産の一括査定サイトで5〜10社ほどの不動産会社に査定依頼をして、その中の2〜3社に訪問査定を依頼するのが一般的な流れになります。

自分で調べる方法

マンションの相場価格は自分で調べることも可能です。調べ方にはおもに次の3つの方法があります。

1. レインズマーケットインフォメーション

2. 土地総合情報システム

3. 不動産会社の物件サイト

「レインズマーケットインフォメーション」は、マンション・戸建ての取引価格を検索できるシステムで、国土交通大臣指定の不動産流通機構が運営・管理しています。

また、国土交通省が提供する「土地総合情報システム」は、家やマンションなどの取引価格に加えて、土地や農地などの取引価格も調べることも可能です。

レインズマーケットインフォメーションに比べるとデータ量は少なく、更新率も劣るので、レインズを利用後に土地や農地などレインズにはない情報を収集する際に利用するのがおすすめです。

不動産会社の物件サイトでも気軽に調べることができますが、記載されているのは希望の売出し価格で、成約価格(実際の売却額)ではありません。そのため、相場かどうかの判断が難しいこともあります。

3. マンション売却に必要な諸費用を確認する

査定額が判明したら、売却価格で一括返済できるかどうかを調べるために、マンションの売却に必要な諸費用を確認しましょう。マンション売却時には諸費用が発生しますが、これを資金計画(住宅ローン返済計画)に入れていないと、計算がずれてしまうこともあります。

具体的な諸費用と費用相場は次の通りです。

| 諸費用名 | 相場費用額 |

|---|---|

| 仲介手数料 |

取引額が200万円以下:取引額の5%+消費税 取引額が200万円超400万円以下:取引額4%+20,000円+消費税 取引額が400万円超:取引額の3%+60,000円+消費税 |

| 印紙税 |

500万円超1000万円以下の場合:5,000円 1000万円超5000万円以下の場合:10,000円 5000万円超1億円以下の場合:30,000円 |

| 登記費用 |

抵当権抹消登記の登録免許税:不動産1つにつき1,000円 司法書士手数料(報酬):約20,000円~30,000円 |

仲介手数料は法律で上限が決められているため、不動産会社は表に記した額以上を請求できません。また、仲介手数料には消費税が発生します。

マンション売却後、売却代金で住宅ローンを完済する場合は引き渡しと同時に抵当権の抹消を行う必要があります。これは司法書士が法務局で行うもので、抵当権抹消時に発生するのが登録免許税です。

抵当権抹消の登録免許税は不動産ひとつにつき1,000円なので、土地と建物がある場合は2,000円になります。

このようにマンションを売却する際には、取引額に応じた費用や税金が発生するので、きちんと確認して目処を立てておくことが大切です。

住宅ローンを一括返済する際にかかる費用

住宅ローンを一括返済するには、繰上げ返済手数料がかかる場合があります。費用は約0円~50,000円と金融機関により幅があるため、自身が借入れている金融機関に事前に確認しておくといいでしょう。

4. 不動産会社と媒介契約を締結する

続いて、査定を依頼した不動産会社の中からマンション売却の仲介を依頼する会社を選び媒介契約を結びます。媒介契約とは、不動産の売却を依頼する不動産会社とで結ぶ契約のことです。

売却活動を依頼する前に売買活動の方向性や条件、成約時の報酬である仲介手数料などを契約で定めます。媒介契約には一般媒介契約、専任媒介契約、専属専任媒介契約の3種類があり、それぞれの契約の違いは以下の通りです。

| 媒介の種類/特徴 | 複数社への依頼 | 自己発見取引(※) | 売主への状況報告業務 | レインズへの登録義務の有無 | 契約期間 |

|---|---|---|---|---|---|

| 一般媒介契約 | できる | できる | 任意 | 任意 | 当事者間で自由に決定できる |

| 専任媒介契約 | できない | できる | 義務:2週間に1度 | 義務:契約締結日から業者の休日を除いた7日以内 | 3ヵ月以内 |

| 専任専属媒介契約 | できない | できない | 義務:1週間に1度 | 義務:契約締結日から業者の休日を除いた7日以内 | 3ヵ月以内 |

※自己発見取引:みずから買主を見つけること

3種類の契約の中では、制約の少ないのは一般媒介契約で、制約が厳しいのが専任専属媒介契約です。専任媒介契約は一般媒介契約と専任専属媒介契約の中間の位置づけとなります。

一般媒介契約なら、どの会社にするか迷ったときに複数の不動産会社と契約できます。しかしほかの不動産会社に取られてしまうリスクがあるため、営業活動の熱心さはほかの2つに比べると優先度が下がる可能性があります。自社のみとしか契約できない専任媒介契約や専任専属媒介契約のほうが不動産会社は確実に利益を得られるからです。

媒介契約にはそれぞれメリット、デメリットがあります。また、売却したい物件によってもおすすめの媒介契約は変わってくるので、次の記事で媒介契約について知っておくといいでしょう。

5. 買主と売買契約を締結する

マンションの売出しを始めて、買主が現れたら売買契約を結びます。仲介を依頼してから買主が現れるまでにかかる期間は平均3~4ヵ月程度です。一般的に売買契約を締結するときに引き渡し日を決めます。

このタイミングで、住宅ローンを借りている金融機関にも連絡しておくことが肝心です。手続きには2週間ほどの期間が必要になるため、決済と引渡し日の1ヵ月前までには金融機関に一括返済の旨を連絡しておきましょう。

金融機関へ連絡する際は、マンションを売却する旨を伝えましょう。なぜなら金融機関へ売買契約書と重要事項説明書を提出する必要があるからです。そのため、電話だけでは完結できず、意思表示を確認するため本人が出向く必要があります。

6. 決済時に抵当権を抹消してマンションを引き渡す

引渡し日当日は、買主、売主、不動産会社、司法書士、銀行の担当者が金融機関に集まるケースがほとんどです。

登記手続きを司法書士に依頼する場合は、司法書士の作成した登記書類の内容を確認し、内容に誤りがなければ署名・捺印します。必要書類の確認ができ次第、金融機関は買主の融資を実行し、手付金を差し引いた金額が振替されます。受け取った代金でローンの残債を返済し、マンションの抵当権抹消手続きが済めば引渡しは完了です。

抵当権抹消に必要な費用

抵当権抹消の手続きは司法書士に依頼するのが一般的。抵当権抹消には、不動産1件につき1,000円の登録免許税がかかります。

マンションは土地と建物が1つずつであるケースが一般的ですので、登録免許税は2,000円になると考えておけば問題ありません。司法書士の依頼費用の相場は15,000円~30,000円ほどです。

マンション売却時に住宅ローンを一括返済するためのポイント

マンション売却時に住宅ローンを一括返済するためには、資金計画を立てて希望の売却価格を明確にすること、信頼できる不動産会社を見つけて仲介を依頼することがポイント。

特にマンションの売却では、きちんとローン完済までをサポートしてくれる、信頼できる不動産会社を見つけることが重要です。

資金計画を立て希望売却価格を明確にする

マンションを売却する際は、不動産会社に任せきりにするのではなく、自身で情報を仕入れ計画を立てることが大切です。住宅ローンの残債を一括返済できるか、売却時の諸費用、自己資金などを合計し、いくらくらいで売れるのが理想的なのかを明確にした上で、資金計画を立てましょう。

また、売り出してすぐに買い手が見つかるとは限りません。すでにマンションから引っ越している場合は、売れるまで住宅ローンの返済や管理費等の費用が毎月かかってくることも念頭に入れておきましょう。

信頼できる不動産会社に仲介を依頼する

マンション売却には、信頼できる不動産会社へ仲介依頼することが大きなポイントとなります。

信頼できる不動産業者とは、売却力が高いだけでなく、担当者がわかりやすく説明してくれたり、きちんと話を聞いてくれたりする不動産会社のことです。

不動産会社は複数を比較して選ぶことが大切

信頼できる不動産会社を見つけるためには、複数の会社に査定を依頼して選ぶようにしましょう。複数社に査定を依頼する際は、一括査定サイトの利用が便利でおすすめです。

不動産会社の比較ポイントは、査定額の高さだけではなく、査定額の根拠や売却プランも確認しましょう。そして、各社の査定を比較した中から、訪問査定を2~3社に依頼します。そこで担当者の対応や営業計画などをチェックし、信頼できるかどうかを見極めが大切です。

訪問査定時にはどんなに良い条件を出されてもその場では即決せずに、必ず訪問査定を依頼した不動産会社すべてを比較するようにしましょう。

住宅ローン返済中のマンション売却は資金計画が重要

住宅ローンの残債がある状態のマンションを売却する際には、マンションの売上代金でローンを一括返済(完済)できるのか、できない場合はどのようにして一括返済をするのか資金計画が重要になります。

そのためまずは自分のマンションがオーバーローンになるのかアンダーローンになるのか、自分で事前にマンションの査定をして相場を知ったり、売却時にかかる諸費用などの調査をしたりしておきましょう。

また売却活動を円滑に進め、スムーズにローンが一括返済できるよう進めてくれる不動産会社を見つけることも売却成功の鍵です。

このような不動産会社を探すときは、査定額やサービスを比較するために1社だけではなく、複数の会社に査定を依頼しましょう。一括査定を利用することで手間がかからず、複数の不動産会社に査定の依頼ができるのでおすすめです。

住宅ローンが残っているマンションを売却する場合、不動産業者にも特に専門性が求められます。業者や担当者により大きく対応が変わりますので、比較段階で実績の有無や回数などを聞いてみるといいでしょう。

住み替えローンは、銀行によっては扱っていない銀行もあります。最初の相談時点で、住み替えローンを検討していることを伝えることが重要です。