土地評価額の計算方法|例を用いてわかりやすく解説

土地評価額とは、土地の価値を示す指標のことです。

土地評価額は5つの計算方法があり、算出される額もそれぞれ異なることから、「一物五価」ともいわれます。

| 土地評価額の種類 | 概要 |

|---|---|

| ①実勢価格 |

|

| ②公示価格 |

|

| ③基準地価 |

|

| ④相続税評価額 |

|

| ⑤固定資産税評価額 |

|

上記した土地評価額の算出方法のうち、計算が必要なのは相続税評価額だけで、その他は公開されている情報等から調べられます。

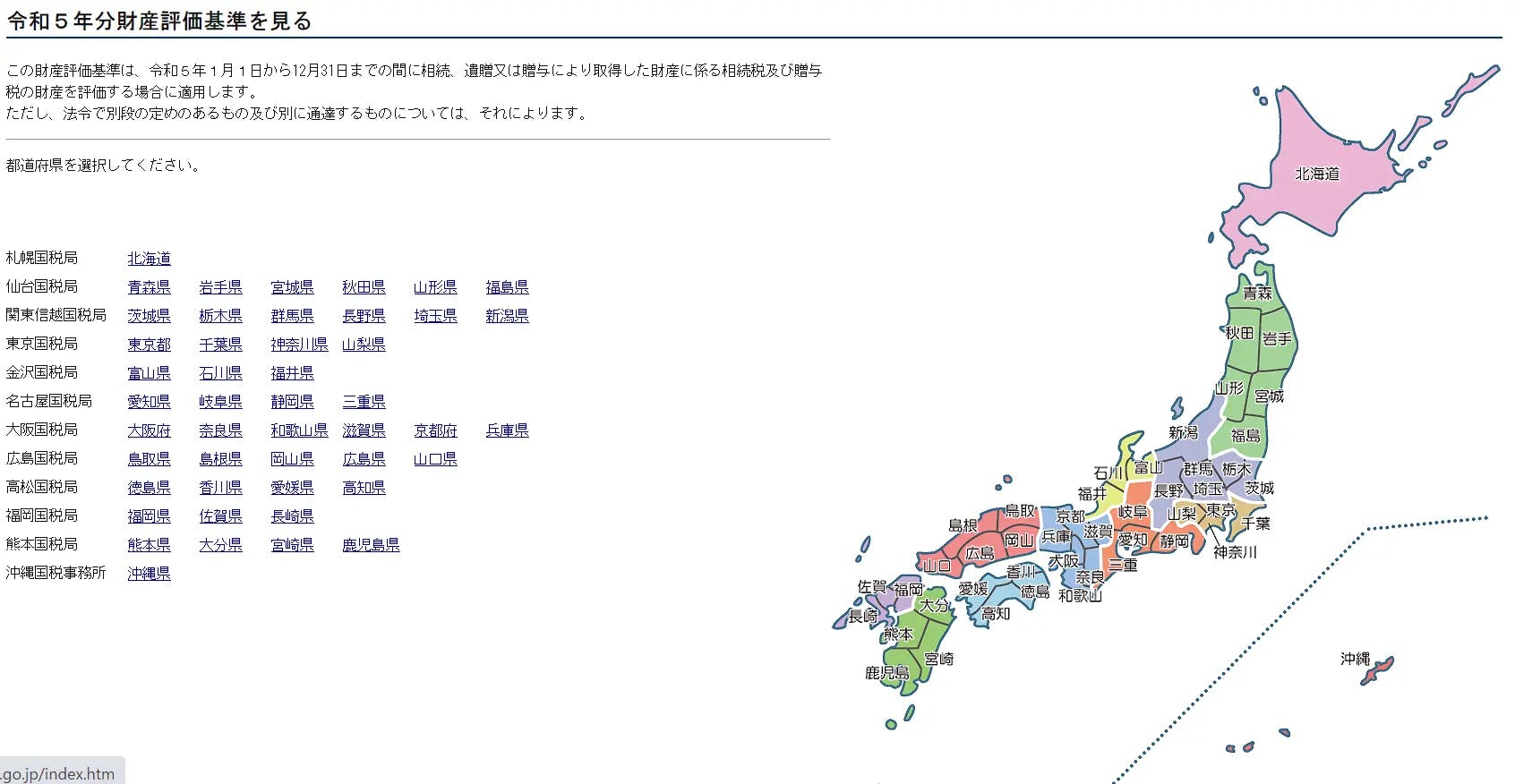

この記事では、路線価方式と倍率方式による土地評価額の出し方を解説しますので、参考にしてみてください。

- 土地の評価額を自分で計算する方法

- 相続税額を決める基準になる土地評価額

- 路線価の見方

土地評価額の調べ方についての詳細は、以下の記事を参考にしてみてください。

土地評価額の計算方法|路線価方式

路線価方式とは、国税庁が定めた道路に面した宅地1㎡あたりの価格を基に土地評価額を算出する方法です。

なお、土地の価格はその時々の市場によって上下するため、納税者が損をしないように路線価は公示価格の8割程度で設定されます。

路線価方式で土地評価額を求める際は、路線価に土地の面積を掛けて算出します。

土地評価額=路線価×土地面積(㎡)

ここでは、路線価を用いて土地評価額を算出する手順を見ていきましょう。

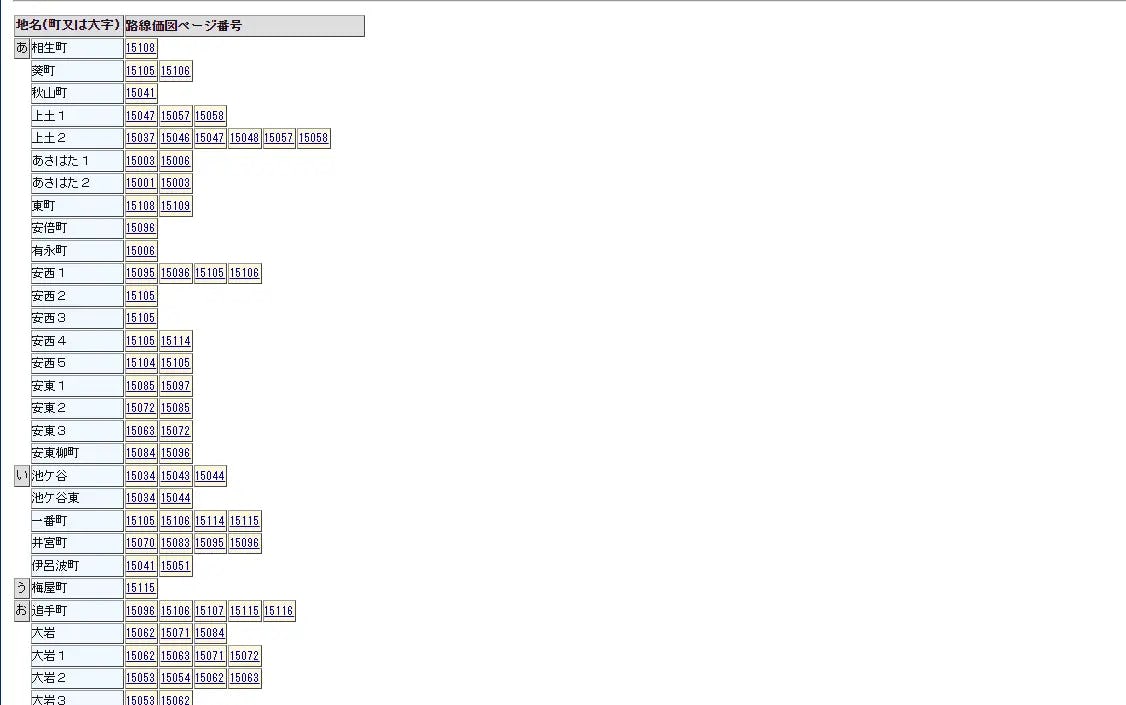

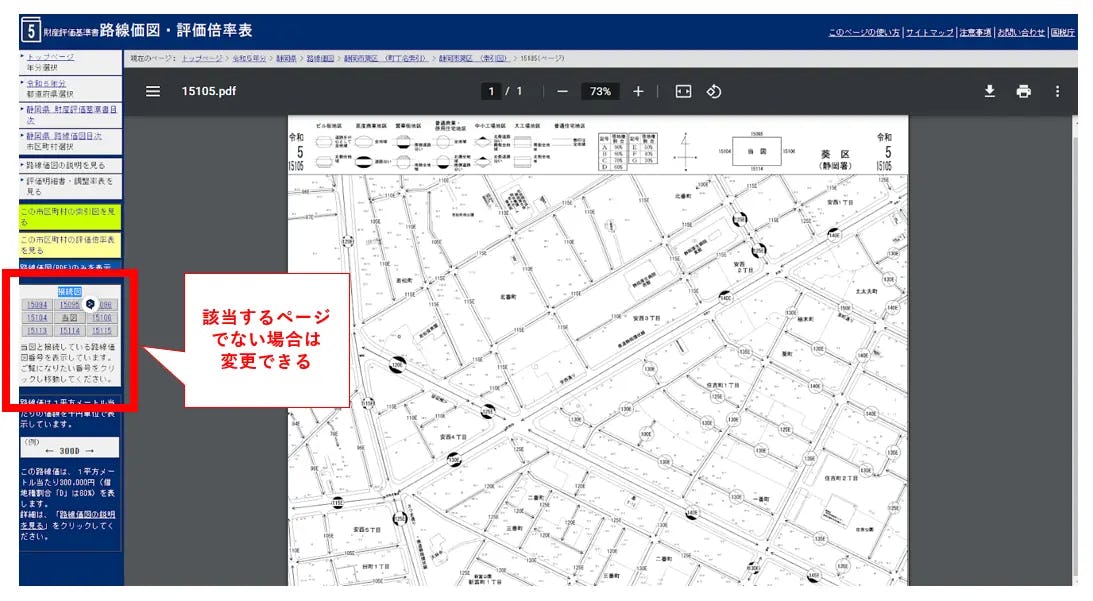

ここからは、路線価の見方を解説していきます。

例えば赤い四角の宅地の路線価を知りたい場合、「130E」という表示が路線価です。数字の「130」は1㎡あたりの価額(単位:1,000円)であり、この宅地の路線価は13万円ということがわかります。

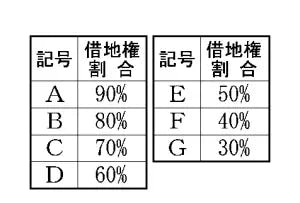

アルファベットは借地権割合を示し、土地を借りている場合に使用するもので、所有している土地には関係がありません。借地権割合については、「③路線価と土地面積を掛ける」の項で解説します。

路線価がなかった土地の場合は、「土地評価額の計算方法|倍率方式」での計算方法をご参照ください。

②土地面積を調べる

土地面積は、毎年4月~5月に市区町村から送られてくる「固定資産税納付通知書」で確認できます。固定資産税納付通知書は、所有する固定資産別に評価額や固定資産税額が記されている書類です。

市区町村ごとに書式は異なりますが、以下のように「登記地積」の項目に土地面積が記されているので探してみてください。

固定資産税納付通知書がない、または紛失した場合は、各自治体の役場で「固定資産課税台帳」を閲覧させてもらうか、「固定資産評価証明書」を取得すれば確認できます。証明書の取得は役場窓口のほかに郵送でも受け付けてくれます。

土地評価額を固定資産税に基づいて計算する方法について詳しく知りたい人は、以下の記事を参考にしてみてください。

③路線価と土地面積を掛ける

土地評価額の計算式を以下の例で見てみましょう。

- 路線価:130E

- 土地面積:200㎡

路線価(13万円)×土地面積(200㎡)=2,600万円

この例で言うと、2,600万円がその土地の標準的な評価額ということになります。

なお、借りている土地の場合は上記の評価額に該当する借地権割合を掛けて算出してください。借地権割合は、路線価図の上部に以下のように記載されています。

路線価図が「130E」の場合、借地権割合は50%です。先ほど算出した土地評価額2,600万円に50%を掛けます。

■借地権評価額の計算方法

土地評価額(2,600万円)×借地権割合(50%)=1,300万円

なお、これは標準的な計算であって、実際には宅地の形状などによって不公平な評価にならないよう、補正率または加算率で調整します。ここでは、補正が必要になる項目のうち、代表的なものとして以下の2つを解説します。

- 宅地の奥行距離

- 2つの道路に面している宅地

宅地の奥行距離

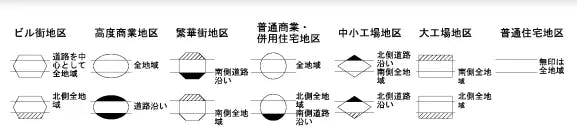

土地の利用価値は奥行距離の長さによって変わります。そのため、土地評価額を求める際には奥行価格補正率を使って補正します。以下は、補正する場合の計算式です。

路線価×奥行価格補正率×土地面積(㎡)

奥行価格補正率は、国税庁のホームページにある路線価図で確認します。

路線価(13万円)×奥行価格補正率(0.99)×土地面積(200㎡)=2,574万円

補正率を適用すると、標準的な土地評価額2,600万円より26万円減額されることがわかります。

2つの道路に面している宅地

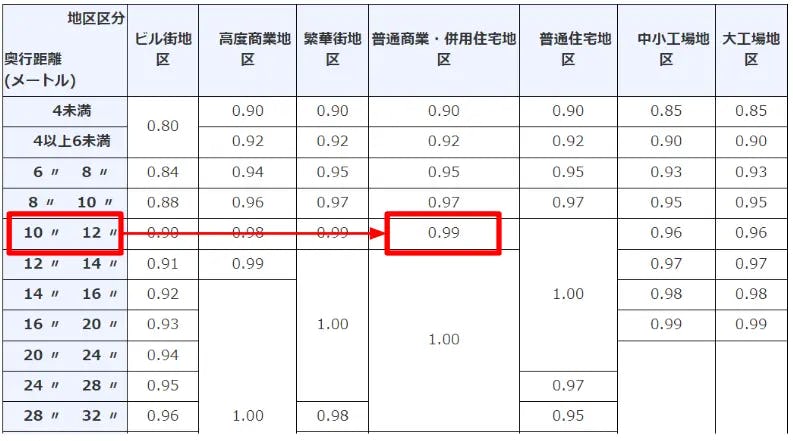

2つの道路に面しているような利用価値が高い土地の場合は、補正率ではなく加算率を使用します。2つの道路に面した宅地は、「正面と側面の道路に面している宅地」と「正面と裏面の道路に面している宅地」の2つに分類されます。

正面と側面で道路に面している場合、それぞれの路線価に奥行価格補正率を掛けてください。額の高いほうが正面になり、もう一方が側面路線になります。

(正面路線価+側方路線価×側方路線影響加算率)×土地面積

上記のイラストと以下の例を併せて見てみましょう。

地区区分:普通商業・併用住宅地区

側方路線影響加算率:0.08(角地)

路線価A:20万円

路線価B:20万円

奥行A:30m

奥行B:10m

土地面積:200㎡

- 路線価A:20万円×1.00(奥行価格補正率1.00)=20万円

- 路線価B:20万円×0.99(奥行価格補正率0.99)=19.8万円

⇒路線価Aが正面側 - {(正面路線価20万円+側方路線価19.8万円×側方路線影響加算率(0.08)}×土地面積(200㎡)=4,317万円

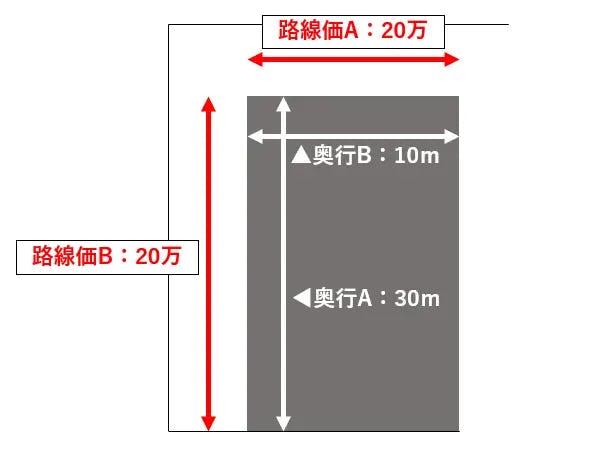

側方路線影響加算率は、国税庁のホームページで確認できます。なお、角地か準角地かでも側方路線影響加算率は異なるので、角地について以下の図で違いを確認しておきましょう。

正面と裏面が道路に面している場合も、「①正面と側面の道路に面している宅地」と同じ計算式を用います。ただし側方路線影響加算率ではなく、二方路線影響加算率を使う点が異なるため注意が必要です。

路線価については以下の記事でも解説していますので、ぜひご参考ください。

土地評価額の計算方法|倍率方式

倍率方式は、路線価を調べて「倍率方式」と書かれていた場合に用いる計算方法です。路線価方式のように細かな補正はせず、以下の数式で評価額を求めます。

土地評価額=固定資産税評価額税×倍率

倍率方式は、路線価が定められていない地域の評価額を求める際に用いられる方式です。評価倍率は国税庁が地域や地目に基づき設定し、その地域の実情を反映するために定められています。

①固定資産税評価額を調べる

固定資産税評価額とは、固定資産税を決めるために基準にする土地の価格で、公示価格の7割程度で設定されるのが基本です。前述したように、固定資産税の納税対象者には「固定資産税納付通知書」が、毎年4月~5月に送られます。

市区町村ごとに書式は異なりますが、以下のように固定資産税評価額や土地面積が記されているので、確認しましょう。

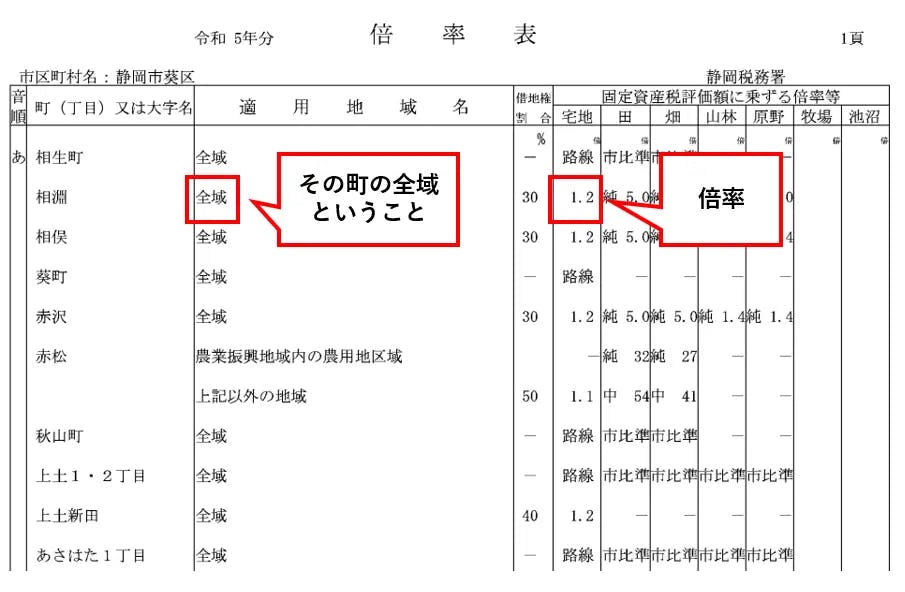

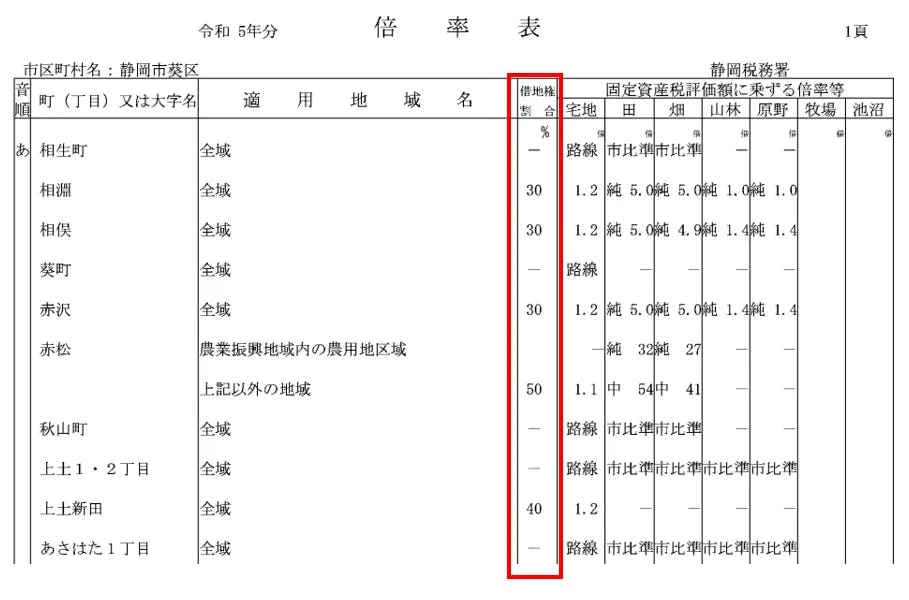

該当する「町(丁目)又は大字名」と「固定資産税評価額に乗ずる倍率等」の交差した数字が倍率です。上記の表で例を挙げると、相淵にある宅地では評価倍率「1.2」で計算します。

固定資産税評価額と倍率を掛ける

固定資産税評価額と評価倍率を掛けて、土地の評価額を計算します。以下の計算例を見てみましょう。

- 固定資産税評価額:4,000万円

- 評価倍率1.2

固定資産税評価額(4,000万円)×倍率(1.2)=4,800万円

なお、土地を借りている場合は路線価方式と同様に「土地評価額×借地権割合」で算出します。借地権割合は、倍率表に記載されていますので、そちらをご参照ください。

- 土地評価額:4,000万円

- 借地権割合:30%

■借地権評価額の計算方法

土地評価額(4,000万円)×借地権割合(30%)=1,200万円

土地評価額の計算方法まとめ

土地の評価額を計算する方法は、路線価や評価倍率を調べたらよいため、おおよその金額を知るだけなら簡単です。

ただ、補正率にはいくつかの種類があるため、正確な土地評価額を知りたい場合は専門家への相談をおすすめします。

また相続税の評価額は、実際の売買価格よりも低く設定されるため、売却するなら評価額よりも高く売れる可能性はあります。土地の売却をお考えの方は、一度ズバットで一括査定を行ってみてはいかがでしょうか。

最大6社にまとめて査定依頼

査定依頼してみる完全無料土地評価額と売値について詳しく知りたい人は、以下の記事を参考にしてみてください。

倍率方式は計算がシンプルで簡単に評価できるのに対し、路線価方式は奥行価格補正などの複雑な計算が必要です。より手軽に自分の土地の評価額を知りたい場合には、不動産会社の査定を受けることがベストです。

人気記事ランキング

不動産売買の委任状の書き方|記載項目・必要書類・注意点

不動産売買の委任状の書き方|記載項目・必要書類・注意点不動産を売買する際に、入院している場合や遠方で移動が難しい場合など、当事者が直接立ち会えないケースもあります。このような場合、委任状と呼ばれる書類を作成し、代理人を立てた上での取引きが可能です。この記事では、不動産売買による委任状の基礎知識をわかりやすく解説します。どのようなときに委任状で取引きできるか、どのようなときに委任では取引きできないのかに加え、委任状の記載項目や注意点も併せて説明しますので参考にしてください。

土地と建物の名義が違う場合|売却方法や名義変更手続き方法を紹介

土地と建物の名義が違う場合|売却方法や名義変更手続き方法を紹介土地とその土地に建っている家や建物の名義人は、一般的には同じことがほとんどです。しかし、さまざまな事情により、土地の名義人と家や建物の名義人が異なっている場合もあります。土地と建物、それぞれの名義人が違うことで、不具合が生じることは通常はあまりありません。しかし、その土地や建物を売却する際や、税金が課せられる際に問題が生じる場合があります。この記事では、土地と建物の名義が違う不動産を売却したい場合、どのような方法があるのか、手続きはどうすればいいのかなどの解説しています。名義が異なる土地や建物を所有している人は、ぜひ参考にしてください。

マンションにおける減価償却費の計算方法は?シミュレーションを基に詳しく解説

マンションにおける減価償却費の計算方法は?シミュレーションを基に詳しく解説確定申告を行う際には減価償却費の計算が必要です。不動産で得られた所得には税金が課せられますが、所得から経費を差し引くことができれば課税される額が抑えられるので税金が安くなります。減価償却費は、その経費として計上することが可能です。この記事では減価償却の意味をはじめ、メリットとデメリット、計算方法まで詳しく解説します。

不動産売買の契約後に解約したくなったら?解除パターンと注意点

不動産売買の契約後に解約したくなったら?解除パターンと注意点戸建てやマンションなどの不動産の売買契約を結んだ後は、物件が引き渡されるまでに1ヵ月程度の期間があるケースがほとんどです。その期間中に、売主または買主が何らかの理由で売買契約を取りやめたいと考えることがあります。売買契約を結んだ後も解除を申し出ることは可能ですが、違約金の支払いや手付金の放棄などのデメリットもあるのが現状です。また、売主または買主とトラブルになる可能性もあるため、売買契約の後に解除する場合は慎重に検討しましょう。この記事では、不動産の売買契約後に解約できるかどうかをわかりやすく解説します。「解約」と「解除」の違いも併せて解説するので、不動産を売買する予定がある人はぜひこのまま読み進めてください。

専任媒介契約の期間は3ヵ月!更新や途中解約の方法を解説

専任媒介契約の期間は3ヵ月!更新や途中解約の方法を解説不動産を仲介で売却する際には、売り手と不動産会社の間で「媒介契約」と呼ばれる契約を結びます。媒介契約は、不動産の売却活動を売り手に代わって宅地建物取引業者である不動産会社が引き受けるという契約です。媒介契約には、一般媒介契約・専任媒介契約・専属専任媒介契約の3種類があり、それぞれ内容が異なります。専任媒介契約の内容は、一般媒介契約と専属専任媒介契約の言わば中間的な存在です。この記事では、専任媒介契約の期間やルールをわかりやすく解説しています。満期を迎えた場合の手続きや途中解約も併せて解説しているので、専任媒介契約の理解を深めて適切な期間で契約しましょう。

58秒で入力完了!!最大6社の査定額を比較

お問い合わせ窓口

0120-829-221 年中無休 10:00~18:00(年末年始・特定日を除く)複数の不動産会社で査定額を比較

あなたの不動産の最高額がわかる!

路線価は地価公示価格や、実際に取引があった実勢価格をもとに決定されます。土地評価額の算出だけでなく、相続や贈与での不動産取得時の評価額の基準としても使用されます。