土地と建物の名義が違う場合|売却方法や名義変更手続き方法を紹介

土地とその土地に建っている家や建物の名義人は、一般的には同じことがほとんどです。しかし、さまざまな事情により、土地の名義人と家や建物の名義人が異なっている場合もあります。

土地と建物、それぞれの名義人が違うことで、不具合が生じることは通常はあまりありません。しかし、その土地や建物を売却する際や、税金が課せられる際に問題が生じる場合があります。

この記事では、土地と建物の名義が違う不動産を売却したい場合、どのような方法があるのか、手続きはどうすればいいのかなどの解説しています。名義が異なる土地や建物を所有している人は、ぜひ参考にしてください。

【監修】中西諒太(なかにし りょうた)

保有資格:宅地建物取引士、2級ファイナンシャル・プランニング技能士、日商簿記検定2級、住宅ローンアドバイザー

静岡県出身。株式会社了代表取締役。アパレル販売員をしながら独学で宅建

を取得。賃貸仲介・売買仲介・賃貸管理会社にて勤務を経て独立し現在に至

る。 WEBメディア運営・監修・不動産賃貸業に従事。

HP:株式会社了

土地と建物の名義が違う不動産の売却方法

名義人が異なる土地と建物を売却する際は、通常の不動産の売却方法とは違った手続きが必要です。ここでは、土地と建物の名義が違う不動産の具体的な売却方法を説明します。

現在、名義が異なる土地や建物を所有していて、売却したいけれどどのようにすればいいかわからずに悩んでいる人は、ぜひ参考にしてみてください。

名義人同士で合意して売却する

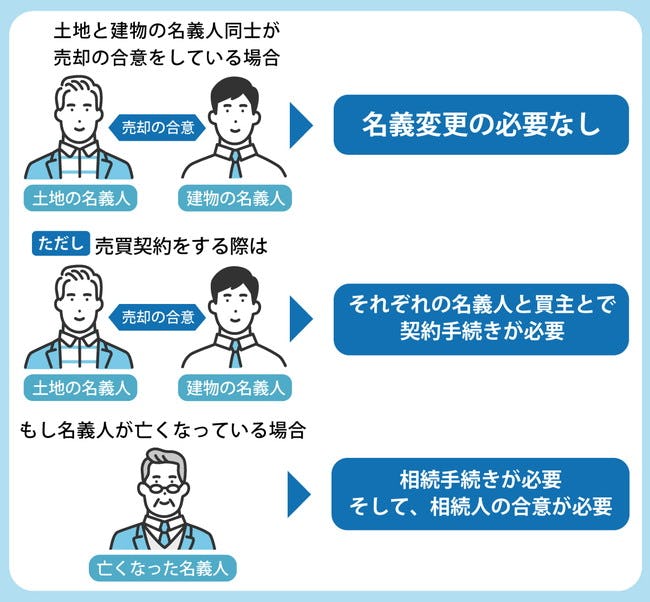

名義人が異なる土地と建物をひとつの不動産としてまとめて売却する場合は、名義人同士の売却の合意が必要です。土地と建物の名義人同士が売却の合意をすれば、名義変更をしなくても同じ買主に売ることができます。

ただし、売買契約を結ぶ際には、土地と建物、それぞれの名義人と買主とで契約や手続きが必要です。そのため、買主側に手間が増える旨を伝えて承諾を得ておくといいでしょう。

また、土地か建物の名義人がすでに亡くなっている場合は、売却の合意を取ることができないため、まず相続手続きが必要です。そして、亡くなった人から名義を引き継いだ相続人の合意を得られれば売却できます。

相続人が複数いる場合、そのまま相続すれば全員の共有名義です。売却の際には、相続した人全員の合意が必要となるため、手続きが大変になってしまいます。そのような状況を避けるのであれば、相続する人全員で遺産分割協議を行い、土地や建物といった不動産はひとりの名義にできるように、ほかの相続財産で調整するといいでしょう。

※遺産分割協議…故人の財産を法定相続人全員でどのように分割するか話し合うこと

どちらかの所有者に売却し、名義変更をしてから売却する

土地と建物、どちらかの名義人を変更してまとめれば、通常の不動産と同じように売却できるようになります。

例えば、土地の所有者に名義をまとめるのであれば、まず土地の所有者は、建物の所有者からの建物の購入が必要です。そして、建物を購入して土地と建物の名義が一緒になれば、通常の不動産の売却方法で売れます。

売買価格に注意!贈与税の対象となるケースがある

売買の際は、相場価格からかけ離れていない額かを確認しましょう。特に親子間や親族間などで名義をまとめる際に、相場価格からかけ離れた安い額で売買してしまうと、贈与と見なされて贈与税が課せられる恐れがあります。

不動産を売却して利益が生じた場合、その利益に対して譲渡所得税を納めなければなりません。高い金額で売買すれば、この譲渡所得税が課せられてしまうので、あえて売買価格を低く抑えるケースもあるかもしれません。

委任状を入手して売却する

もう一方の名義人と一緒に売却しようとしても、名義人が高齢で施設に入っている場合や入院している場合、また遠くに住んでいるなどで売買契約に同席することが難しい場合があります。

そのような場合は、名義人本人に委任状を作成してもらい、代理人を立てて契約することが可能です。代理人を立てて売買契約をしてもらう際の委任状には、次のような項目を記載します。

- 「所有している不動産の売却を委任する」という文言

- 売却する不動産の情報

- 売却価格や引き渡し日といった売却条件

- 取り決めておいた委任する範囲

- 委任状が有効である期間

- 委任する人(不動産所有者)の氏名、住所、実印での押印

- 代理人になる人の住所、氏名

委任状が作成されれば、代理人による不動産の売買契約が可能です。しかし、代理人になりすまして不動産を売却するといった犯罪を防ぐために、売買契約を仲介する不動産業者や登記手続きをする司法書士などの特定事業者は、契約締結時に本人確認を必ずしなければなりません。

本人確認は、委任者、代理人ともに必要です。本人確認が確実に行われてから、売買契約が締結されます。マイナンバーカードや免許証など、本人確認ができる証明書を準備しておきましょう。

土地と建物を別々に売却する

土地と建物の名義人を変更せずに、それぞれを別の買主に売却することもできないわけではありません。その場合、お互いの売却に対する合意は不要で、土地は土地、建物は建物として通常の不動産売却をすることになります。

ただし、土地や建物だけを購入したいと考える人はあまりいません。なぜなら、所有者が違う建物が建っている土地や、所有者が違う土地に建っている建物を購入しても、利用価値が低くなるからです。

このように、土地と建物とを分けての売却は、不動産市場における需要が極端に低くなるため、売れにくくなったり売れても安くなったりすることがほとんどです。土地と建物とを別々に売る方法は、あまりおすすめできないと言えるでしょう。

土地と建物の名義が違う不動産の税金の扱い

土地と建物の名義人が異なる場合、手続きが煩雑になったり困ったりするのは売却のときだけではありません。不動産に課せられるさまざまな税金も、通常の不動産よりも複雑になってしまうことがあります。

ここでは、土地と建物との名義が違う場合の税金の扱いについて、詳しく見てみましょう。

・消費税:建物の価格✕10%

・贈与税:課税財産額✕10%~55%(課税財産額による累進課税)

・固定資産税: 固定資産税課税標準額✕1.4%

売却した場合

消費税は、その名の通り「消費されるもの」に対して課せられます。土地を売買しても、資本を移転する行為になり、土地そのものを「消費」することは不可能なので消費税は課せられません。これは、個人だけでなく課税される業者が取引する場合であっても同じです。

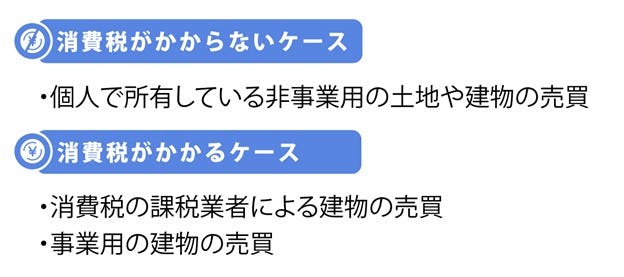

一方、建物は消費される「モノ」に含まれるため、売買の際に消費税が課せられます。ただし、仲介による個人の売買の場合は課税の対象外なので消費税はかかりません。そのため、個人で所有している非事業用の土地や建物の売買であれば、名義人の違いにかかわらず消費税はかからないことになります。

しかし、消費税の課税業者が建物を売買する場合や、個人であっても事業用の建物の売買であれば消費税が必要です。事業用の建物を所有している場合は注意しましょう。

親名義の土地に建物を建てた場合

親名義の土地に子が自分名義の建物を建てて住んでいるというケースも多いでしょう。このような場合は、親の土地に借地権(※)が設定されていると見なされます。つまり、親が地主である土地を子が借りて家を建てている状態です。

借地権で地主に支払うお金には、権利金と毎月の地代があります。権利金とは、土地の価額の6割程度を地主に支払って土地を使う権利を得るというものです。もし、この権利金を支払わずに親に毎月の地代を支払っていると、権利金の分が贈与と見なされて贈与税が課せられることがあります。

贈与税の税率は累進課税で10%から最大55%です。

このような事態を招かないためには、土地を無償で使うことを取り決めた「使用貸借契約」を親子間で結んでおくことがおすすめです。ただし、親が亡くなった際に、その土地を相続した場合は、相続税が発生することを踏まえておきましょう。

※借地権とは…第三者の土地に地代を支払って借り、その土地の上に建物を立てる権利のこと

使用貸借契約については、公正証書のように届け出る必要はありません。そのため自分で作ってもいいでしょう。もし依頼する場合は、使用貸借契約の実務経験がある行政書士がおすすめです。

固定資産税の扱いについて

固定資産税とは、毎年1月1日時点での不動産の所有者に対して課せられる税金のこと。固定資産税の額は、固定資産税評価額によって決定されます。( 固定資産税課税標準額 × 税率(1.4%))

固定資産税は地方税であるため、毎年、4~6月頃に不動産が所在している市町村役場から固定資産税納税通知書が郵送で届き、4期に分けて納めるのが一般的な流れになります。

土地の固定資産税と建物の固定資産税とは別に課税されるため、土地の名義人と建物の名義人が異なる場合、納税義務者はそれぞれの名義人です。固定資産税納税通知書も、それぞれの名義人の住所に送られてきます。

固定資産税が課せられる土地と建物の評価が見直されるのは、3年に1度です。土地の評価は、その時の不動産市場や社会全体の景気などが反映れます。建物については、評価替え以外にも建てられてからの年数に応じた減価償却が行われるため、評価額が年々下がっていくのが一般的です。

名義を統一するにはどうしたらいい?

不動産の名義を変更するケースには、売買や贈与、相続などがあります。土地と建物との名義人が異なる場合、名義を統一するにはいずれかを原因とする名義変更が必要です。

ここでは、土地の名義を変更する手続きや方法について説明します。名義人が異なる土地と建物の名義を統一して売却する際に、ぜひ役立ててください。

自分で行う場合

不動産の名義変更手続きは、自分で行うことも可能です。自分で不動産の名義変更手続きする際は、次のような必要書類をそろえて法務局の窓口に提出し、不動産の名義変更をしましょう。

1. 必要書類を揃える

土地や家などの不動産の名義変更に必要な書類は、次の表の通りです。

| 必要な書類 | 必要になる場合 | 入手場所 |

|---|---|---|

| 登記原因証明書 | 相続・贈与・財産分与・売買 | 法務局 |

| 登記識別情報 | 相続・贈与・財産分与・売買 | 不動産の所有者が保管 |

| 印鑑証明書 | 相続・贈与・財産分与・売買 | 市町村役場 |

| 住民票 | 相続・贈与・財産分与・売買 | 市町村役場 |

| 固定資産評価証明書 | 相続・贈与・財産分与・売買 | 市町村役場 |

| 戸籍謄本 | 財産分与 | 市町村役場 |

2. 書類を作成して管轄の法務局で申請する

不動産の名義変更に必要な書類が準備できたら、法務局に提出します。提出する法務局は、対象となる不動産の所在地の管轄法務局です。

不動産の名義変更手続きの際に、必要書類が不足していたり記入漏れがあったりした場合は、手続きをはじめからやり直すことになります。準備をしっかりと行い、スムーズに手続きを完了できるようにしましょう。

司法書士への依頼も可能

不動産の登記手続きは、登記のプロフェッショナルである司法書士に依頼することも可能です。必要書類の準備が大変な場合や、間違いなく手続きできるかどうかが不安な場合は、司法書士に名義変更手続きを依頼してもいいでしょう。

司法書士に依頼する際の報酬は、名義変更する不動産の価額や司法書士によって異なります。名義変更手続きの報酬は、5~7万円程度が相場額です。司法書士に依頼するまえに、どれくらいかかりそうかを予め聞いておきましょう。

名義変更にかかる費用

不動産の名義を変更する際にかかる費用は、次のようなものがあります。

- 不動産の名義変更に課せられる登録免許税

- 登録免許税以外の税金

- 住民票や印鑑証明書などの取得費用

- 司法書士への報酬

登録免許税は、不動産の課税評価額に税率を乗じて算出されます。税率は名義変更する原因によって異なり、相続の場合は不動産評価額の0.4%、贈与や財産分与、売買の場合は2%です。納税方法は、税額分の収入印紙を購入し、登記原因証明書に貼付します。

登録免許税以外の税金とは、贈与税や相続税です。相続税は、相続される人(不動産の所有者)が亡くなったことを相続する人が知った日の翌日から10ヵ月以内に税務署に申告して納めます。贈与税は、原則として、贈与があった翌年の2月1日~3月15日までに、贈与を受けた人が税務署に申告をして納税します。

土地と建物の名義が違う際に気をつけること

最後に、土地と建物の名義が違う際に注意するポイントを説明します。

住宅ローンが残っている場合は銀行に相談を

土地と建物の名義を統一する際に、住宅ローンの支払いが残っている場合は、まず住宅ローンを借りている金融機関への相談が必要です。

なぜなら、住宅ローンを組む際、金融機関はローンの対象となる不動産に抵当権を設定しています。抵当権は担保の一種で、万が一ローンの支払が滞った場合に不動産を差し押さえる権利のことです。抵当権を設定している不動産の所有者を勝手に変更できないため、住宅ローンが残っている場合は、金融機関への相談を忘れないようにしましょう。

離婚を機に売却する際は所有者の承諾が必要

例えば親の所有している土地に、妻と夫の共同名義で家を建てた夫婦が離婚する場合、離婚時の財産分与は家の部分だけになります。もし、その家と土地とを合わせて売却するのであれば、土地の所有者である親の承諾が必要です。これは、夫婦で買った土地に親が家を建てている場合でも同様になります。

また、土地や建物が、夫婦が協力して購入したものであれば財産分与の対象です。夫婦共同名義の場合は、両者の合意がなければ売却することができません。

土地や建物の名義が異なる状況や共同名義の状況で離婚をする際には、トラブルが発生することがあります。話し合いで解決しない場合は、裁判になることもあるため、不動産の名義を決定する際には、万が一の将来も見据えて決定することが大切です。

相手と連絡がとれない時は弁護士に相談する必要がある

土地と建物の名義人が違う不動産を売却しようにも、相手の名義人と連絡がとれない場合は、不在者財産管理人選任を家庭裁判所に申し立てるという方法を取ることもできます。

不在者財産管理人選任とは、どこにいるかがわからず、連絡も取れない不在者の財産を本人に代わって管理してくれる人を裁判所が選任してくれるというものです。

ただし、不在者財産管理人の選任は、どのようなケースでも認められるとは限りません。不在者財産管理人選任を裁判所に申し立てたい場合は、まず弁護士に相談するといいでしょう。

売却を検討しているなら早めに名義を統一させておこう

土地の名義と、その土地に建っている建物の名義が異なる場合があります。日常生活において支障が生じることは少ないですが、いざ売却するとなった際に、トラブルの原因や手続きに時間がかかる原因になるかもしれません。また、税金を支払う際も、通常よりも煩雑になりがちです。

土地と建物の名義が異なる不動産を所有していて売却を検討している場合は、早めに相続や贈与などといった名義変更手続きをしておくことが大切です。名義変更手続きを自分で行うのが不安な場合は、司法書士への相談や手続きの依頼がおすすめだと言えるでしょう。

土地と建物の名義が違うことは、望ましい事ではありません。片方の売買契約だけトラブルにより解約等になった場合に備え、双方の契約を連動するものにしておきましょう。

居住用の家や土地の売却であれば、譲渡所得税が課税される不動産の売却利益に3,000万円の特別控除が適用されるため、譲渡所得税が課せられないか、課せられても安くなるようになっています。

贈与税の方が高くなることが多いため、名義を変更する際の売買取引で贈与税が課せられないようにするためにも、市場価格に合った適正価格で取引することが大切です。