相続不動産は査定が重要!査定方法・分割方法・税金を解説

不動産を相続した際には、相続税の計算や負債状況を確認するためにも査定の依頼がおすすめです。

この記事では、相続した不動産の査定方法から相続税、相続した不動産の分割方法までをわかりやすく解説しています。査定に関するQ&Aも併せて紹介しているので、これから不動産を相続する予定がある人はぜひこのまま読み進めてみてください。

【監修】西崎 洋一 宅地建物取引士・管理業務主任者・不動産コンサルタント・不動産プロデューサー。不動産業界10年以上の専門家。物件調査、重説作成・説明などの実務経験が豊富。特に土地の売買、マンション管理に精通。大阪を中心に活動を行っている。

相続した不動産はなぜ査定が必要?

不動産は、所有しているだけでも税金や維持管理費がかかります。そのため、使用する予定がない不動産を相続した場合は、売却を選ぶ人も少なくありません。

不動産を売却する場合は、不動産会社に査定を依頼するのが一般的です。しかし、相続した不動産は、売却以外でもさまざまな理由で査定を受けたほうがいいでしょう。

ここでは、相続した不動産の査定がなぜ必要なのかを詳しく解説します。

理由その1. 相続税の算出に必要なため

親族から財産を相続した際には、現金や有価証券などの経済的価値があるすべてのものに対して相続税が課せられます。相続税の課税対象には、土地やマンションなどの不動産も含まれています。不動産の相続税を算出する場合、ベースになるのはその時点での資産価値です。

しかし、不動産の価値は、現金と異なり市場状況や社会的要因などによって変動します。そのため、不動産の相続税を算出する際には、さまざまな事情を考慮した相続税評価額と呼ばれる価格が用いられます。

相続税の申告期限は、相続の開始を知った日の翌日から10ヵ月以内です。申告期限を過ぎるとペナルティが課せられるため、相続税を速やかに納付するためにも査定が必要です。

理由その2. 相続した不動産に負債が残る可能性があるため

相続した不動産は、すべてがプラスの財産になるとは限りません。住宅ローンの残債がある状態で不動産を相続するケースもあるからです。

住宅ローンの残債がある状態でも、被相続人が団体信用生命保険(団信)に加入していた場合は、手続きをすることで住宅ローンが全額返済されるため、負債が残る心配はありません。

しかし、団体信用生命保険に加入していなかった場合、売却価格の相場から住宅ローンの残債を差し引いた金額が相続人の財産になります。

万が一、不動産の売却価格が住宅ローンの残債より低かった場合、相続人に残されるのはマイナスの財産です。マイナスの財産を相続した場合は、相続人が引き続き住宅ローンを返済する、または残債を手持ちの資金で完済する必要があります。残債額によっては、相続放棄や任意売却といった手段を検討する必要性が出てくるでしょう。

そのため、不動産を相続する際には、団体信用生命保険の加入状況や住宅ローンの返済状況を調べるとともに、早めに査定を受けて売却価格の相場を把握するのが大切です。

理由その3. 複数人で相続する場合に均等に分ける金額を知るため

相続人が複数いる場合、相続した不動産の査定を受けて売却価格の相場を把握しておいたほうがいいでしょう。なぜなら、不動産は現金や預貯金と異なり分割しにくい財産なので、相続人が複数いる場合はトラブルに発展しやすいからです。

相続人が複数いる状態で不動産を相続した場合、売却して現金化した上で平等に分割すると公平になります。

ほかにも、特定の人が不動産を相続し、それ以外の人には不動産の評価額相当のほかの財産を相続する方法などがありますが、どのような方法を選ぶにしても、目的に応じた不動産の価格を把握するために査定が必要です。なお、相続人が複数いる場合の分割方法は、「相続した不動産の分割方法」で詳しく解説します。

相続した不動産の査定方法

不動産の査定には、インターネットを利用したAI査定や不動産会社による査定、不動産鑑定士による査定があります。

AI査定は匿名で調べることができ、結果もすぐに出るので手軽ですが、精度が低いため相続した不動産を売却する目的の利用としてはあまりおすすめではありません。精度の高い予想売却価格を把握したい場合は、不動産会社または不動産鑑定士に査定を依頼するといいでしょう。

ここでは、不動産会社と不動産鑑定士に査定を依頼する方法を解説します。

なお、遺言書での記載がない限り、故人名義の不動産は相続人全員が共有している状態です。そのため不動産の売却手続きは相続人のなかの1人が売却をおこなおうとしても、相続人の全員の同意を得られなければ売却できないので注意しましょう。

不動産会社に依頼する場合

相続した不動産の売却を考えている場合は、不動産会社に査定を依頼するのが一般的。多くの不動産会社は、公益財団法人不動産流通推進センターが提供する価格査定マニュアルを用いて、3ヵ月以内に売れるであろう価格を算出します。

不動産会社による査定は、所在地や間取りなどの物件情報に加えて市場状況や社会的要因なども考慮されるため、現時点での価格を把握しやすい点がメリットです。

査定そのものは不動産会社の営業活動の一環となるため、費用はかかりません。依頼方法は、不動産会社に直接問い合わせるほかに一括査定サイトという選択肢もあります。一括査定サイトは、オンライン上で複数の不動産会社に査定を依頼できるサービスです。複数社から提示された査定額を比較できるため、不動産会社選びに役立ちます。

不動産鑑定士に依頼する場合

相続人が複数いる状態で一人が不動産を相続し、残りの人には相応額を支払うといった場合には不動産鑑定士への査定依頼がおすすめです。

不動産鑑定士は、不動産鑑定評価基準に則って不動産の鑑定評価を行います。不動産会社による査定との大きな違いは、不動産鑑定士による鑑定には法的効力があることです。そのため相続トラブルから裁判に発展した際に、証拠書類として提出されるケースも少なくありません。

このように、単なる遺産分割ではなく、遺産分割で裁判などのトラブルに発展しそうな場合にも、不動産鑑定士による鑑定(査定)がおすすめです。

ただし、不動産鑑定士に鑑定を依頼する場合、鑑定費用が発生します。鑑定費用は事務所や物件種別で異なりますが、20万円~30万円が相場です。

相続した不動産の分割方法

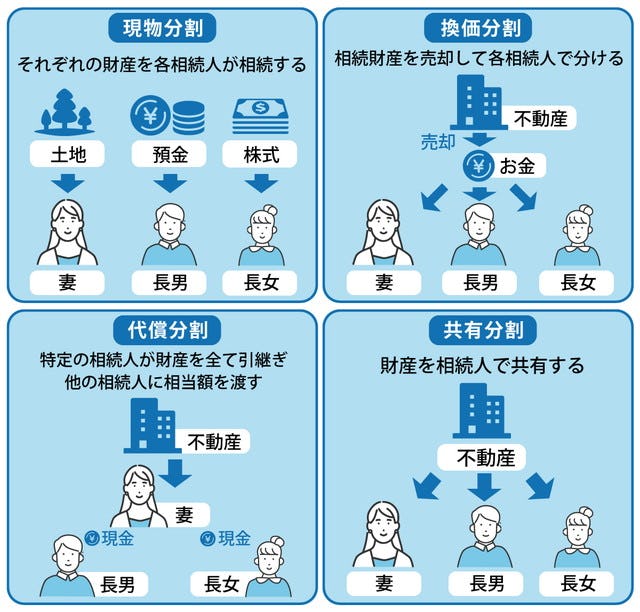

そもそも、相続した不動産の分割方法はおもに次の4種類があります。

- 現物分割

- 代償分割

- 換価分割

- 共有分割

不動産は分割が難しい財産なので、相続人が複数いる場合はトラブルに発展しやすいのが現状です。遺産分割協議では、トラブルを防ぐためにすべての相続人が納得する分割方法を話し合って決めましょう。また、分割方法によって不動産査定の必要性や依頼先も変わってきます。

ここでは、相続した不動産の分割方法を解説します。

査定が不要な「現物分割」

現物分割は、それぞれの財産の形を変えず、それぞれの相続人が相続する方法です。例えば、妻が土地、長男は預金、長女は株式というような形になります。または、相続人それぞれが土地を分筆して相続する方法です。マンションの一室や建物は分割できず、土地のみの適用となります。

現物分割は売却せずに分割するため、手続きは所有権移転登記だけで済みます。よって不動産の査定も必要ありません。

特定の人以外には相当額で分割する「代償分割」

代償分割は特定の人だけが不動産を引き継ぎ、ほかの相続人は相当額のお金や物で分割する方法です。

土地以外の不動産は分筆ができませんが、代償分割の場合は建物も合わせた分割が可能になります。そのため、現物分割に比べて相続人同士のトラブルに発展しにくい点がメリットです。

ただし、不動産を相続する人がほかの相続人に渡せるほどの資産がないケースでは代償分割が難しいケースもあります。また、不動産の相当額を把握しなければ分割できないため、不動産会社または不動産鑑定士による査定が必要です。

現金化した上で平等に分割する「換価分割」

換価分割は、相続する不動産を売却して現金化した上ですべての相続人で平等に分割する方法です。

不動産を売却する際には仲介手数料や税金などの諸経費がかかるため、売却代金すべてが手元に残るわけではありません。しかし、残ったお金をすべての相続人で平等に分割できるため、トラブルに発展しにくい分割方法です。

換価分割は不動産の売却が絶対条件なので、不動産会社による査定が必要になります。

相続人全員で共有する「共有分割」

共有分割は、不動産を現物の状態で残したまますべての相続人で共有財産として保有する分割方法です。現物分割と同様に売却による手間がかからないため、手続きは所有権移転登記だけで済みます。

その一方で、複数人で保有すると所有権が複雑になる点がデメリットです。例えば相続人のひとりが売却を希望した場合でも、反対する相続人がいれば売却できません。

共有分割による相続割合は、遺言書または遺産分割協議で決まります。売却しない分割方法のため不動産会社による査定は不要ですが、相続人の意見が合わずに調停に持ち込む場合は不動産鑑定士へ鑑定の依頼をおすすめします。

不動産の場合は、住み続けていなければ全員で売却して金銭で分ける「換価分割」が多いです。なぜならそれ以外の方法ではやはり複雑になるからです。

相続した不動産にかかる税金

不動産は、所有しているだけでも固定資産税がかかります。また相続した場合は、固定資産税のほかに相続税や登録免許税の納付が必要です。

- 相続税

- 固定資産税

- 登録免許税

相続税

財産を相続した際には相続税が課せられます。相続税の課税対象には、現金や有価証券のほかに不動産も含まれています。税率は財産すべての価額によって異なるため、不動産のほかに課税対象になっている財産の把握が必要です。

相続税には納付期限が設けられており、相続の開始を知った日の翌日から10ヵ月以内です。納付期限を過ぎるとペナルティが課せられますが、延納制度を利用できます。

ただし、延納を申請するためには、税額が10万円超であることや必要書類を期限までに提出することなどの条件が設けられています。

相続税については以下の記事で詳しく解説していますので参考にしてください。

固定資産税

毎年1月1日時点での不動産の所有者には固定資産税が課せられるため、期限までに納付する必要があります。

納税額が記載された固定資産税納税通知書は、不動産の所有者宛てに送付されます。そのため、不動産を相続した場合は、所有者を明らかにするために速やかに所有権移転登記を行っておきましょう。

税額のベースになるのは、各市町村が定める固定資産税評価額です。固定資産税評価額は、3年に一度のタイミングで評価の見直しが行われています。

毎年4月頃になると、各市町村から不動産の所有者に対して固定資産税の税額が記載された固定資産税納税通知書が送付されます。納付方法は、口座振替のほかにクレジットカードやコンビニ払いなどが可能です。

固定資産税を決める土地の評価額については以下の記事で解説しています。

登録免許税

不動産を相続した場合、所有者を明らかにするために速やかに所有権移転登記の手続きが必要です。

所有権移転登記の手続きを行う際には、登録免許税が課せられます。相続の場合、所有権移転登記の登録免許税額は、固定資産税評価額に0.4%をかけた金額です。

例えば建物と土地を相続した場合は、ふたつの固定資産税評価額を合わせた金額に0.4%をかけて税額を算出します。

法務局の窓口で各自でも行えますが、司法書士に依頼する方法もあります。司法書士に依頼した場合は、登録免許税のほかに報酬が発生します。報酬は司法書士事務所によって異なりますが、40,000円~10万円程度が相場です。

相続時の登録免許税の詳しい内容は以下の記事で解説しています。

相続した不動産の査定に関するQ&A

ここでは相続した不動産の査定に関するQ&Aを解説しているので、実際に査定を受けるまでに不安や疑問を解消しておきましょう。

査定を依頼するタイミングはいつ?

不動産を相続したらできるだけ早く査定を依頼しましょう。その理由は次の通りです。

- 不動産の売却は時間がかかるから

- 住宅用地の不動産を放置すると固定資産税などの負担が増えるから

- 不動産の価値が下がるから

それぞれについて、詳しく解説します。

不動産の売却は時間がかかるから

不動産の売却は査定依頼から売却完了するまで、3ヵ月以上かかるのが一般的です。

そのため、相続した不動産を売却したい場合は、できるだけ早く査定を依頼して売り出しをスタートしたほうがいいでしょう。

住宅用地の不動産を放置すると固定資産税などの負担が増えるから

日本では全国的に空き家問題が深刻化しており、適切に管理されていないと見なされると「特定空き家」に認定されます。

通常、専用住宅やアパートなどの住宅用地の不動産は、住宅用地の特例措置により固定資産税などの税負担が軽減されています。しかし「特定空き家」に認定された場合、住宅用地の特例措置は適用されなくなるので税金の負担額が増えるのです。

不動産の価値が下がるから

不動産の価値は市場状況や社会的要因などが影響するのに加え、築年数に応じて下落するのが一般的です。

特に木造の場合は築年数20年で価値がほとんどゼロになると言われているため、相続した不動産を売却したい場合は価値が少しでも高いうちに査定を受けたほうがいいでしょう。

査定にかかった費用・売却にかかる費用は誰が支払うの?

不動産査定にかかった費用や不動産の売却にかかる費用の支払いは、相続人全員で支払うのが一般的です。

しかし、不動産の査定結果に納得がいかない人がいたり、遺産分割調停などの裁判に発展したりすることがあります。このような場合、不動産鑑定士への査定を依頼することになりますが、相続人の中には費用の負担を拒否する人もいるかもしれません。こうしたケースでは一部の相続人が支払うこともあります。ただし、後で裁判所から各相続人に相続分に応じた負担を命じられることがほとんどです。

また、相続した不動産を売却する場合は名義変更が必要です。そのため、代表相続人が売却時にかかる登録免許税や印紙税を立て替えて支払いますが、後に立て替えた分を相殺して分割します。

相続して全員で売るというのが一般的です。司法書士ならば相続、不動産取引ともにプロですから、信頼のおける司法書士に相談することから始めてもよいでしょう。

確定申告の際に、自身が相続したものを申告します。これに基づいて相続税が決まるため、必ずしも自分で事前に算出しておく必要はありません。 ただし、納める額が大きいので実際に納付書が来てから焦らないよう、前もって把握しておくべきでしょう。