後悔&失敗しない!家を買い替えるベストタイミングとは

家族が増えたときや子供が独立したとき、老後に住みよい環境を求めるときなど、家の買い替えを検討するタイミングはいくつかあります。

しかし、実際に買い替えるとなると、売却と購入を同時期で行う必要があるため、資金面も含めてよりシビアな状況把握が必要です。また、買い替えにベストなタイミングを知りたいという人も多いでしょう。

そこでこの記事では、実際に家を買い替えた人の年齢、物件の資産価値と経済事情、買い替えで重視したポイントなどをもとに、買い替えを具体的に意識するタイミングを解説します。

後半では、買い先行と売り先行のどちらが良いか、売買後にかかる税金と確定申告、減税に役立つ各種控除と軽減措置についても説明します。これを読めば、具体的な手順を意識しながら計画を立てられるようになるはずです。

【監修】西崎 洋一 宅地建物取引士・管理業務主任者・不動産コンサルタント・不動産プロデューサー。不動産業界10年以上の専門家。物件調査、重説作成・説明などの実務経験が豊富。特に土地の売買、マンション管理に精通。大阪を中心に活動を行っている。

家を買い替えたい!実際に家を買い替える人の割合は?

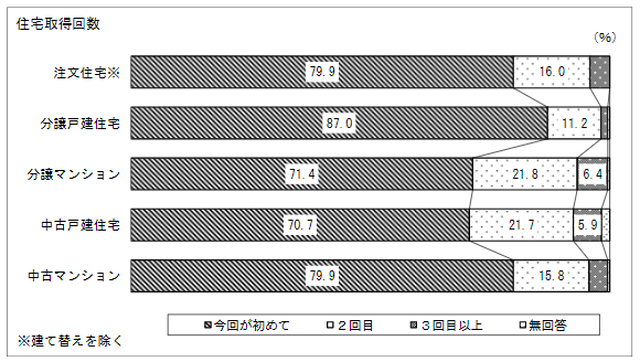

※注文住宅の調査地域は全国、その他住宅は三大都市圏での調査

上記のグラフは国土交通省が調査した令和三年度(2021年度)の住宅種類別の取得回数を示したもので、2回目と3回目が家の買い替えをした人の割合になります。

結果としては、買い替えをした人は注文住宅と中古マンションでは2割、分譲マンションと中古戸建住宅が約3割、分譲マンションでは約1.3割でした。

初めての購入は新築が人気で、買い替えでは中古物件を視野に入れる人が増えることがわかります。

どのようなタイミングで家を買い替える人が多い?

買い替えをするタイミングについて、購入者の年齢、住宅に関する要望、経済的な事情の3つの観点から見ていきます。これらは実際に住宅を購入した人が重視したポイントでもあるため、自身の買い替えタイミングを検討する上で役立てましょう。

年齢から見る買い替えのタイミング

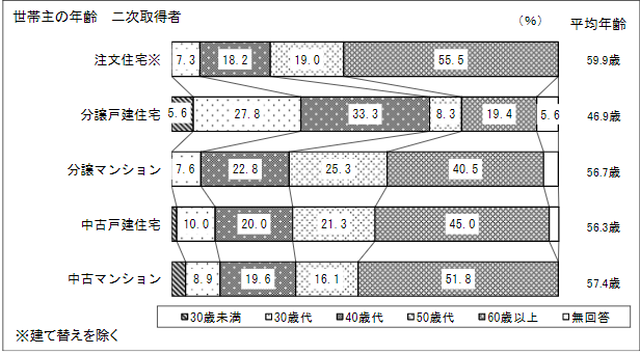

上記のグラフは国土交通省が調査した令和三年度(2021年度)の住宅種類別の取得回数で、2回目と3回目に家の買い替えをした人の割合(二次取得者)の年齢の割合を住宅種類別で示したものです。

分譲戸建て住宅では40歳代が最も多いものの、それ以外の注文住宅、分譲マンション、中古戸建、中古マンションでは60歳以上が最も多いことがわかります。

また、初回購入者の平均年齢は、30代後半から40代前半であることに対し、二次取得の場合は40代後半からおよそ50代後半と年齢層が上でした。

二次取得者も一次取得者と同じタイミングで最初の住宅を購入していたと仮定すると、買い替えのタイミングは1つ目の住宅で10~20年が経過したときと言えそうです。

年齢以外で見る買い替えのタイミング

賃貸住宅から購入住宅に移る場合は、住宅の広さや部屋数を重視しますが、住み替えにおいてはアクセスのよさや周辺施設といった利便性の向上、老後への備えを重視する傾向にあります。

国土交通省の住宅の資産価値に関する研究によると、中古住宅の資産価値は次のような立地条件で坪単価が変動することがわかっています。

- 連絡駅直結:+27.9万円

- 徒歩距離:-1.9万円/分

- 勾配:-16.3万円

※勾配:傾斜の程度のこと

家の買い替えで中古住宅を選択する人の割合がやや多いことからみると、一次取得のときよりも立地を重視する人が増えると考えられるでしょう。

そのほか、住宅性能についても重視されるポイントがあります。ファミリー層で実際に購入した人が重視するのは、耐震性、遮音性でした。さらにマンションにおいては、日照、断熱性、防犯性も重視されています。

一方、実際に購入してはいないものの住宅を探している人が重視していたのは、耐震性、日照、耐久性でした。マンションについては面積も重視されています。遮音性については実際に購入した人ほど重視していないことがわかりました。

購入検討段階の人は「理想の住宅」を追い求めている一方で、実際に購入するにあたっては、より細かなレベルで最低条件を設け、それをクリアしているかどうかを重視していることがわかります。

家を買い替える人は既存の家で学んだことも多いはずなので、妥協点をさらに掘り下げつつ、老後も視野に入れた移動のしやすさを重視する傾向にあると言えます。

物件の価格が変化したタイミング

現在の住居の築年数が20年に達するまえに売却するケースが多いようです。これは、物件の価格が変わることが要因と言えます。

居住用の木造戸建ての場合、法定耐用年数が22年で、20年を経過すると建物の資産価値はほとんど0円になります。マンションは構造によって違いがありますが、一般的な法定耐用年数は47年です。しかし、木造戸建てと同様に20年を過ぎると価格が急落します。

建物の価格がつく状態で売却するためには、築年数が20年になるまえがベストです。これは、初回購入者と二次取得者の年齢が10~20歳ほど離れていることとも関連していると言えるでしょう。

とはいえ、数年前と比べると中古マンション全体の価格は上昇傾向にあります。リフォームやリノベーションをすれば老後の住宅として十分な需要があるためです。

新築で購入した物件の建物の価値が下がりきる前に売却し、新たな住居は中古住宅を安く購入してリフォームするというのもひとつの方法です。

もっと詳しく知りたい方は下記の記事もおすすめです。

2022年問題とは、都市部の土地価格を下落させる要因として懸念されている問題です。

1991年、都市化が進んだ地域の緑地・農地を保護するために生産緑地法が改定され、1992年に施行されました。生産緑地に指定されると宅地化ができなくなり、所有者には営農が義務付けられます。その分、生産緑地に対する課税額は低く抑えられ、相続税の猶予措置も設けられました。

しかし、生産緑地の指定は30年で解除されます。つまり、1992年に生産緑地に指定された多くの土地が2022年に宅地化できるようになるということです。そして、生産緑地の指定から外れると課税額も増えます。

このため、所有者が用地を宅地に転用して売却する可能性が高まります。土地の供給量が需要を上回るほど増えると競争率が低下し、価格も下がります。安く土地を買えるようになれば、建物の建設に費用を回せる人が増え、中古住宅の人気も下がるとも考えられます。

中古住宅の売却を考えているなら、2022年問題は注視しましょう。詳しくは以下の記事で解説しています。

家の買い替えは売り先行?買い先行?

家を買い替えるときは、住んでいる家を先に売却してから新たな住居を購入する「売り先行」と、新たな住居を買ってから住んでいる家を売却する「買い先行」という2種類の手段があります。それぞれにメリットとデメリットがあるため、どちらにするかを比較して検討しましょう。

売り先行

売り先行は、売却額が把握できるので現実的な資金計画を立てた上で行動したい人におすすめだと言えます。売り先行のメリットとデメリットは次の通りです。

| メリット | デメリット |

|---|---|

| ・現実的な資金計画を立てられる ・売却活動に時間をかけられる |

・一時的に賃貸やホテル住まいになる可能性がある |

売却を先に行えば、必要経費を差し引いた手元に残るお金が把握しやすくなります。その金額に合わせて新居を選べるので、今後の現実的な資金計画を立てられる点が大きなメリットです。

また、新居に移る日程の期限もないため、売却希望の金額を提示する買主が現れるまで待つことも可能です。

デメリットとしては、仮住まいとして賃貸物件やホテル住まいになる可能性が高いことが挙げられます。これは、売却する物件の引渡し日が新居に引っ越す日よりも先に来る場合です。売り先行だとこのような事態になりやすい点には注意しましょう。

売り先行の流れ

売り先行の基本的な流れは次の通りです。

1. 今の家を不動産会社に査定してもらう

2. 不動産会社と仲介を依頼する媒介契約を結ぶ

3. 売却活動期間(内見対応、買主候補との交渉など)

4. 売買契約、一部代金の受け取り

5. 新居探しスタート

6. 新居の売買契約、一部代金の支払い

7. 売却した物件の残額の受け取り、物件引渡し

8. 新居の残額の支払い、物件引渡し

9. 新居への引越し

なお、賃貸物件での仮住まいやホテル住まいになる期間が長くても構わないのであれば、売却した物件の引渡しをしてから新居探しをスタートさせても問題ありません。

買い先行

買い先行は、自己資金にある程度の余裕があり、新居の条件を妥協したくない人におすすめの方法だと言えます。買い先行のメリットとデメリットは次の通りです。

| メリット | デメリット |

|---|---|

| ・妥協せずに新居を選べる ・引越し日を選べる |

・ダブルローンになるリスクが高い ・売却を急がなければならない |

買い先行は、新居探しに時間をかけられることが大きなメリットです。理想の条件に合う物件が見つかるまで、妥協せずに検討できます。

また、先に購入することで引越し日までに新しい住居のリフォームやリノベーションを済ませておけるというメリットもあります。

デメリットは、ダブルローンになるリスクが高いことと、売却を急がなければならないケースが多いことです。

今住んでいる住宅のローンが残っており、新居でもローンを組んで購入する場合、両方のローン支払いが重なる時期があります。また、新居の物件引渡し日までに新居の代金を準備する必要があることから、売却を急ぐ必要もあります。

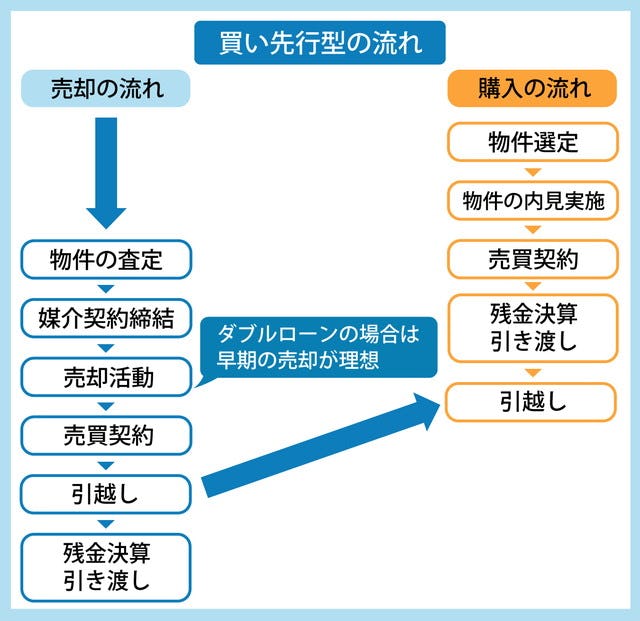

買い先行の流れ

買い先行の基本的な流れは次の通りです。

1. 今の家を不動産会社に査定してもらう

2. 新居探しスタート

3. 新居の売買契約、一部代金の支払い

4. 不動産会社と仲介を依頼する媒介契約を結ぶ

5. 売却活動期間(内見対応、買主候補との交渉など)

6. 売買契約、一部代金の受け取り

7. 売却した物件の残額の受け取り、物件引渡し

8. 新居の残額の支払い、物件引渡し

9. 新居への引越し

買い先行の場合でも、最初の手順は今の家の査定です。この査定額をもとに資金計画を立てて、購入できそうな新居探しをスタートさせます。

ただし、査定額は実際に売却できる金額ではありません。特に買い先行の場合は売却を急がなければならないケースが多いため、希望額に満たない場合でも買主候補の減額要求に応じる必要が出てきます。

売り先行の場合の注意点としては、家財等の保管場所の確保が必要ということです。 また、買い先行の場合の注意点は、所有期間が重複するためローン等の審査がとても厳しくなり、手持ち資金に相当な余裕が必要ということです。 どちらかよいかというのは、各々の状況から慎重に検討する必要があります。

家の買い替えにかかる費用・税金

売却額は手元に残る金額とは異なります。家を買い替える場合は、売却と購入のどちらにも経費と税金がかかるからです。

また、翌年分の固定資産税や、売却で利益が出た場合の所得税と住民税も考慮する必要があります。

売却時に必要な手数料と税金

売却に必要な手数料と税金の項目、それぞれの金額は次の通りです。

| 項目 | 金額 |

|---|---|

| 不動産会社に支払う仲介手数料 | 売却価格×3%+60,000円+消費税 |

| 売買契約書に必要な印紙税 | ・100万円を超え500万円以下:2,000円 ・500万円を超え1,000万円以下:10,000円 ・1,000万円を超え5,000万円以下:20,000円 ・5,000万円を超え1億円以下:60,000円 |

| 住宅ローンの繰上げ返済手数料(ローン事務手数料) | 無料~数万円 |

| 抵当権抹消登記費用(土地、建物それぞれ) | ・登録免許税:1,000円 ・事前調査費用:334~600円 ・抵当権抹消確認費用:334~600円 |

| 司法書士に抵当権抹消登記を依頼した場合の費用 | 10,000~20,000円 |

| 固定資産税 | 1月1日までに所有していた不動産の固定資産税。 ※1年分の固定資産税を日割り計算するなどして、売主と買主が双方負担することがある |

| そのほか費用 | 交通費、清掃代など |

なお、上記の費用以外にも、隣地との境界が曖昧な土地の場合は、境界を明確にするための調査や登記費用などが必要です。また、買主の要望によって売主がリフォーム代金を負担するケースもあります。

住宅の査定を不動産会社に依頼する際に、こうした費用がかかる可能性についてもよく相談しておきましょう。

所得税と住民税

不動産を売却して利益が出た場合、翌年の確定申告によって所得税と住民税が決定します。所有していた年数に応じて、長期譲渡所得か短期譲渡所得可が決まり、それぞれで税率に違いがあります。

なお、譲渡所得とは、不動産やゴルフ会員権などの資産を売却することで生じた所得のことです。所得は、売却額から諸経費を差し引いた利益を指します。

| 項目 | 条件 | 税額 |

|---|---|---|

| 長期譲渡所得 | 売却した年の1月1日時点で所有期間が5年を超える土地や建物 | 20.315%(所得税15.315%・住民税5%) ※所得税に復興特別所得税含む |

| 短期譲渡所得 | 売却した年の1月1日時点で所有期間が5年以下の土地や建物 | 39.63%(所得税30.63%・住民税9%) ※所得税に復興特別所得税含む |

ただし、所有期間10年を超えるマイホームを売却する場合は、長期譲渡所得よりもさらに低い税率の10%に軽減する措置もあります。適用するには、住まなくなってから3年以内に売却していること、生計を一にする親族や内縁関係者に売却したものではないことが条件です。

さらに、マイホームの場合は譲渡所得額から、最高3,000万円を控除できる特例もあります。先述のように譲渡所得は売却によって得た利益を指すため、売却益が3,000万円以下の場合はこの特例を適用できれば課税されません。

このマイホーム特例と税率の軽減措置は併用できるため、確定申告時にこれらの申請もしっかり行いましょう。

もっと詳しく知りたい方は下記の記事もおすすめです。

購入時に必要な手数料と税金

住宅を購入するときに必要な費用は次の通りです。

| 項目 | 金額 |

|---|---|

| 不動産会社に支払う仲介手数料(上限金額) | 購入価格×3%+60,000円+消費税 |

| 売買契約書に必要な印紙税 | ・100万円を超え500万円以下:2,000円 ・500万円を超え1,000万円以下:10,000円 ・1,000万円を超え5,000万円以下:20,000円 ・5,000万円を超え1億円以下:60,000円 |

| 金銭消費貸借契約書の印紙税(住宅ローン) | ・500万円以下:2,000円 ・1,000万円以下:10,000円 ・5,000万円以下:20,000円 ・1億円以下:60,000円 |

| 所有権保存登記の登録免許税(新築の場合) | ・土地:固定資産税評価額の2%(2023年3月31日まで1.5%) ・建物:固定資産税評価額の0.1~0.4% |

| 所有権移転登記の登録免許税(既存住宅購入の場合) | ・土地:固定資産税評価額の2%(2023年3月31日まで1.5%) ・建物:固定資産税評価額の0.3~0.4% |

| 住宅ローンの抵当権設定登記 | 借入金額の0.1%~0.4% |

| 司法書士に所有権移転登記を依頼した場合の費用 | 40,000〜80,000円 |

| 固定資産税等精算金 | 1年分の固定資産税を日割り計算するなどして、買主との双方負担で支払う場合 |

| 住宅ローン借入れのためにかかる費用 | ・事務手数料:30,000~50,000円 ・団信保険料:10~12万円(金利に上乗せで支払うので別途支払いはない場合が多い) ・住宅ローン保証料:融資額1,000万円あたり20万円が目安 |

| 火災保険料 | 15~40万円(契約金額による) |

| 地震保険料 | 保険金額1,000万円あたり10,000~30,000円が目安 |

| 不動産取得税 | ・土地:固定資産税評価額×4%(2026年3月31日まで3%) ・建物:固定資産税評価額×4%(2026年3月31日まで3%) |

| その他費用 | 交通費、引越し代など |

売却時と比べると、各種保険に高額な支出が生じます。買い替えをするなら、これらの費用も計算した上で売却額や購入額を検討しましょう。

なお、不動産取得税については、床面積が50平米以上240平米以下のマイホームで、新耐震基準に適合している建物であれば軽減措置があります。新築時の年によって差がありますが、1997年4月1日以降に建てられた物件であれば、1,200万円が固定資産税評価額から控除されます。

家を買い替えたときの確定申告と住宅ローン控除

所得税と住民税の解説で少し触れましたが、家を買い替えたときは翌年2月16日~3月15日の確定申告を忘れずに行いましょう。その必要性と、各種控除の制度について説明します。

家を買い替えたときは確定申告しよう

確定申告自体は基本的に、不動産を売却して利益が生じたときに行えば問題はありません。ただし、損をした場合でも確定申告をすることで、税額が安くなる可能性があるため、いずれにしても申請しておくのがおすすめです。

特に、売却して利益(譲渡所得)が出た場合の長期譲渡所得での計算や所有期間10年を超えるマイホームの軽減措置、3,000万円を控除する特例の適用を望む場合、そして住宅ローン控除を申請する場合は、確定申告が必須です。

住宅ローン控除

マイホームの新築、取得または増改築で住宅ローンを組んだ場合の控除制度になります。適用条件は次の通りです。

- 住宅の取得から6ヵ月以内に居住していること

- 控除を受ける年の12月31日まで住んでいること

- 控除を受ける年の合計所得額が3,000万円以下であること

- 住宅の床面積が50平方メートル以上で、床面積の2分の1以上の部分が居住用であること

- 返済期間10年以上のローンであること

- 居住の用に供した年とその前2年・後3年の計6年間に居住用財産の譲渡による長期譲渡所得の課税の特例といった適用を受けていないこと(2020年4月1日以後に譲渡した場合)

これらの諸条件をクリアした場合、住宅ローンの年末残高に1%を乗じた金額が所得税額から控除されます。居住した年によって割合と上限額が異なります。

また、認定長期優良住宅や認定低炭素住宅に該当する場合は、住宅ローンの年末残高に1~1.2%を乗じた金額が所得税額から控除されます。控除限度額も、そのほかの住宅と比べると高めです。

買い替え特例

マイホームの売却で損失が出た場合に、譲渡損失分をその年の給与や事業所得といった、ほかの所得から控除(損益通算)できるという制度です。そして、1年で控除しきれなかった場合は、譲渡の年の翌年以後3年内に繰り越して控除できます。

例えば、2011年に5,500万円で購入したマンションを2019年に4,000万円で売却し、建物の経年劣化を考慮した減価償却費が500万円、売却にかかった手数料やそのほか支出が200万円だったとして損失額を計算すると、次のようになります。

4,000万円(売上代金)-(5,500万円(取得費)-500万円(減価償却費))-200万円(手数料+その他)=-1,200万円

【2019年度分の所得税】

700万円(所得)-1,200万円(譲渡損失)=-500万円(繰越譲渡損失)

※所得税は全額還付される

【2020年度分の所得税】

700万円(所得)-500万円(繰越譲渡損失)=200万円

※必要に応じた所得税が還付される

ただし、売却したマイホームの所有期間が5年を超えていることや給与または事業所得が3,000万円以下であること、新たに購入した住居の住宅ローンの返済期間が10年以上であることなどが条件です。

家の買い替えで失敗・後悔しないコツ

最後に、家の買い替えをする際に重視したいポイントとして、複数の不動産会社に見積もりを依頼することと、買った後の生活を考慮することを解説します。ポイントを押さえて、失敗や後悔を回避しましょう。

売却するときは複数の不動産会社に見積もりを依頼

不動産会社は数多くありますが、すべての会社が一律の条件で売却活動をしてくれるわけではありません。売却したい不動産のある地域に強い会社、条件の似た物件を売却するのが得意な会社などがあり、査定額や売却活動の方法も異なります。

また、土地測量できるルートを持っている不動産会社であれば、隣地との境界が曖昧な場合でも対応できます。このように、物件の特殊な事情に見合う不動産会社かどうかも重要です。

複数の不動産会社をみずから選定して見積もりを依頼するのはたいへんなので、一括査定サイトを使ってみましょう。当サイト「ズバット 不動産売却」なら全国の不動産会社から無料で最大6社まで一括で査定を依頼できます。不動産会社や査定額の比較も簡単にできるので、売却条件に合った不動産会社が見つかります。

買うときはその後の生活を考慮する

住宅はすぐに買い替えられるものではないため、ファミリー層であれば子供が独立した後でも住みやすいか、老後を考えるなら買い物エリアや最寄り駅まで徒歩でいけるのかなど、今だけでなく未来も見据えた購入を検討しましょう。

物件の間取りや設備だけでなく、街の治安や周辺環境などのチェックも大切です。

また、資金計画も短期ではなく中長期で検討することをおすすめします。住宅ローンの返済をはじめ、建物のメンテナンスや固定資産税の支払い、将来的な収入の見込みなどを総合的に考慮しましょう。

無理なく生活できるタイミングで売買しよう

家の買い替えが成功するかどうかは、今住んでいる家をいくらで売れるかにかかっています。高額で売れれば次の家の購入や生活に資金を充当できますが、希望額を下回ればその後の計画が狂うこともあるからです。

家を買い替えるかどうかを検討している段階の人も、今の住宅がどの程度の金額で売れるのかを知っておいて損はありません。

不動産会社への見積もり依頼は無料なので、一括査定サイトを使いつつ、情報収集をはじめることをおすすめします。その上で、売却金額の見込みと購入したい物件とのつり合いがとれるタイミングで買い替えを行いましょう。

家の買い替えに関して、不動産取引の特約には「Aの契約が無理だった場合、Bの契約もキャンセルにしましょう」といった停止条件というものがあります。 全てがうまくいくとは思わず、全てがうまくいかなかった場合を考え、こういった特約を入れ大きな失敗をしないようにすることがとても重要です。

人々のライフスタイルや状況はそれぞれ違うため、家の買い替えタイミングも人によってさまざまです。また「急いで今すぐ!」ということが最も良い場合もありますし、「買い替えすること自体やめておいた方が良い」ということもあります。 ただし、他人から「急いで今すぐ!」と言われたからと言ってそれが正解とは限りません。後に後悔しないためにも「自分で判断すること」が重要になります。